- Accueil

- Blog

Blog

Buffett, Munger, et la vérité sur le coût du capital (et bien plus)

Le 06/07/2025

Si vous pensez que le concept de “coût du capital” est une vérité sacrée de la finance, attendez d’entendre ce que Charlie Munger a à dire à ce sujet... et comment Warren Buffett rebondit avec son habituelle clarté désarmante.

L’inflation : l’ennemi silencieux de l’investisseur en actions ?

Le 09/06/2025

Dans cette vidéo, je reviens sur un article marquant de Warren Buffett publié en 1977 dans Fortune, où il expliquait pourquoi l’inflation pouvait sérieusement nuire aux rendements réels des investisseurs en actions. À l’époque, Buffett comparait les bénéfices des entreprises à des coupons d’obligations – tous deux grignotés par l’inflation et la fiscalité.

Aujourd’hui, dans un contexte de faible inflation, la question se pose : est-ce réellement une bonne nouvelle pour les investisseurs ? Buffett répond clairement : oui. Une inflation faible permet des rendements réels plus solides, même si ceux-ci sont bien inférieurs aux attentes irréalistes vues dans les années 90, quand certains espéraient 14 à 15 % par an en Bourse.

Avec l’aide de Charlie Munger, il rappelle que viser 6 à 7 % dans un environnement stable, c’est déjà très bon. Mais attention : l’inflation reste le plus grand risque sur le long terme. Si elle repart fortement à la hausse, les rendements réels pourraient devenir… négatifs.

En fin de vidéo, je partage aussi mon approche d’investissement inspirée de Buffett : des entreprises solides, peu de mouvements, et une vision long terme. Mon portefeuille est visible gratuitement sur Moning, un outil simple et intuitif que je recommande vivement.

Curieux de savoir si vos attentes de rendement sont réalistes ? Cette vidéo pourrait bien changer votre manière d’envisager l’investissement en actions.

Voici une vidéo très inspirante et old school sur Warren Buffett

Le 07/06/2025

Si tu ne connais pas encore Warren Buffett, cette vidéo va te révéler le génie simple et efficace du « Magicien d’Omaha ». Pas de blabla compliqué, ni de mode trading à la mode, juste une stratégie d’investissement claire, basée sur la patience et le bon sens.

Les meilleures et pires performances en Bourse en 2020

Le 30/01/2021

2020 s'est terminé il y a quelques semaines, il est temps de faire un point sur les meilleures et pires performances de l'année.

Les plus fortes variations du cac 40 en 2020

Les 5 plus fortes hausses

Hermès International : + 32 %

Schneider Electric : + 29,3 %

STMicroeletronics : + 26,3 %

Worldline : + 25,3 %

Téléperformance : + 24,8 %

Les 5 plus fortes baisses

Unibail Rodamco : - 54,1 %

Société Générale : - 45,1 %

Airbus : - 31,2 %

Total : - 28,3 %

Danone : - 27,3 %

Les plus fortes variations du SRD en 2020

Les 5 plus fortes hausses

Neon : + 102,9 %

Voltalia : + 98,1 %

Sartorius Stedim Biotech : + 97,2 %

Soitec : + 70 %

Somfy : + 54,8 %

Les 5 plus fortes baisses

Vallourec : - 76,2 %

CGG : - 72 %

Technip FMC : - 59,1 %

Elior : - 57,9 %

Akka Technologies : - 56,8 %

Les plus fortes variations hors SRD en 2020

Les 5 plus fortes hausses

McPhy Energy : + 824,6 %

Showroomprivé : + 332,9 %

Navya : + 289 %

AB Science : + 265,4 %

Guillemot : + 253,7 %

Les 5 plus fortes baisses

Technicolor : - 90,2 %

Europcar Mobility : - 82,6 %

Solocal Group : - 81,3 %

DBV Technologies : - 77,9 %

Genfit : - 77,4 %

Les plus fortes variations d'Euronext Growth en 2020

Les 5 plus fortes hausses

Novacyt : + 5699 %

The Blockchain Group : + 632,4 %

Biosynex : + 538,5 %

Amoeba : + 494,3 %

Gaussin : + 445,2 %

Les 5 plus fortes baisses

Cybergun : - 100 %

SI Participations : - 89,6 %

Spineway : - 84 %

Europlasma : - 81,6 %

Makheia Group : - 74 %

Actualité Le Petit Actionnaire

Le 22/11/2020

Nous retrouvons avec plaisir Le Petit Actionnaire après plusieurs mois ! Voici ses actualités, qu'il souhaitait partager avec nous :

"Bonjour Axel ! Je te remercie de me permettre d'évoquer mes actualités auprès de tes lecteurs. Tout d'abord, en ce qui concerne l'investissement en lui-même, l'épidémie de covid-19 ne me fait absolument pas dévier de ma stratégie. Je poursuis, de façon régulière, mes achats d'actions afin d'étoffer mon portefeuille de rendement. Bien que certaines sociétés que je détiens aient réduit / supprimé leur dividende cette année, je n'ai rien vendu, exception faite de mes foncières. J'ai même profité du krach (début avril) pour prendre du levier via un crédit. De quoi acheter de belles et solides sociétés à des prix très intéressants ! Sachant que le CAC 40 a repris plus de 20% depuis, je suis très satisfait d'avoir osé saisir cette opportunité.

Ce fut pour moi un véritable révélateur que de pouvoir tester ma résistance à l'occasion de cette période à la fois étrange et particulièrement forte en émotions. Si je devais retenir un point positif quant à l'épidémie, ce serait certainement celui-ci. Quoi que la naissance de mon deuxième enfant au printemps, en plein confinement, restera également un moment fort de cette année 2020.

De son côté si le site du Petit Actionnaire poursuis sa croissance. À fin octobre il affiche déjà de belles performances annuelles. C'est ainsi que j'enregistre en moyenne (sur les dix premiers mois de 2020) 2300 visites mensuelles (+53 % par rapport à 2019) pour 5300 pages vues (+32%). Des résultats qui m'encouragent à poursuivre sur ma "ligne éditoriale" entre Éducation financière, Éducation boursière et suivi de mes investissement. Mais ma véritable actualité est ailleurs...

Un nouvel ouvrage dans les cartons !

Mais mon actualité principale reste néanmoins mon deuxième ouvrage, actuellement en cours d'écriture. Je n'ai pas encore vraiment communiqué à ce sujet mis à part de petites allusions sur ma page Facebook (https://facebook.com/lePetitActionnaire/).

Alors que mon premier ouvrage (https://petit-actionnaire.fr/le-guide-de-leducation-financiere/) avait pour but de permettre au lecteur d'acquérir certaines notions d'Éducation financière, le deuxième sera tout autre puisqu'il sera clairement orienté investissement. En effet, il expliquera les nombreuses erreurs qu'est susceptible de commettre un investisseur, qu'il soit plus ou moins expérimenté. L'idée sous-jacente étant d'offrir des pistes au lecteur afin d'éviter ces écueils. Je parts du principe que le partage d'expériences et de connaissances est la base de tout investissement réussi.

Bien que la rédaction avance bien, aucune date de publication n'est encore fixée pour le moment. Je pense que viser le début 2021 est un objectif raisonnable. Ce qui est certain par contre, c'est qu'il sera publié en auto-édition et disponible à la fois en format papier et électronique.

Le Dividende Score V2

Début 2020 j'ai mis en place mon propre outil d'aide à la décision pour l'achat d'actions à dividendes. Il s'agit du Dividende Score. Intégré à un petit logiciel en ligne (https://petit-actionnaire.fr/2020/03/26/calculez-le-dividende-score-de-votre-portefeuille-avec-ds-portfolio/) permettant d'évaluer la qualité d'un portefeuille d'actions à dividendes, j'ai commencé à réfléchir à la la prochaine mise à jour. Celui-ci aura lieu en fin de premier trimestre 2021, à la suite des résultats annuels des sociétés du CAC40 et du SBF120.

Le Dividende Score n'est autre qu'une note attribuée à chaque société (il est disponible pour les 120 plus grosses sociétés françaises cotées). Son calcul s'effectue à partir de cinq critères distincts (https://petit-actionnaire.fr/2020/02/15/dividende-score-investissez-sur-les-bonnes-societes/).

YouTube et le Petit Actionnaire

Profitant du premier confinement, je me suis lancé dans la mise en place d'une chaîne youtube (https://m.youtube.com/channel/UCWt2veDtJXmPX8DjchWKjlg/videos). Pour le moment j'ai opté pour de courtes vidéos d'animation. J'y aborde différents sujets et questions liés à l'Éducation financière et à l'investissement.

Si l'année 2020 a été pleine d'action et d'émotions, l'année 2021 promet, elle aussi, d'apporter son lot de nouveautés et de rebondissements. En espérant bien évidemment que la pandémie actuelle ne s'éternise pas trop !"

Le Petit Actionnaire

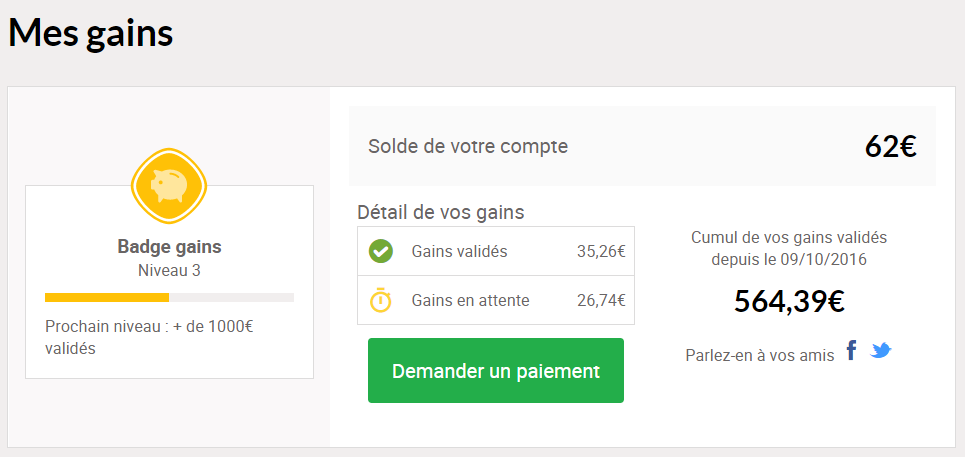

Igraal : un site de cashback pour rembourser une partie de vos achats

Le 01/11/2020

Le site Investisseur Intelligent a pour but principal d’apprendre à investir en Bourse à la manière de Warren BUFFETT mais il peut aussi mettre en lumière quelques solutions pour gagner de l’argent de manière générale. C’est dans ce cadre que je vous proposer d’étudier un site de cashback : Igraal , pour essayer de gagner (ou en tout cas récupérer une partie de vos dépenses) de l’argent sur vos achats en ligne.

Igraal : 3 euros offerts à l’inscription

Pour commencer à vous familiariser au site, Igraal vous propose un petit cadeau : 3 € offerts dès votre inscription, voire 5 € en période de promotion

Igraal propose du cashback sur des dizaines de sites en ligne

Igraal est un des leaders des sites de cashback qui vous propose de vous reverser une partie de vos dépenses sous forme de cashback qui viennent s’accumuler dans votre cagnotte. Vous pouvez demander un paiement dès 20 euros, soit directement sur votre compte bancaire, soit par virement paypal.

Au début, vous pouvez profiter de pas mal d’offres tels que les changements d’abonnement de votre fournisseur d’électricité. C’est très simple et cela vous permet de gagner facilement 20 ou 30 € de cashback ! Vous pouvez également faire cela pour votre assurance auto…

Ensuite, lorsque vous aurez envie d’acheter des vêtements ou chaussures en ligne, vous pourrez d’abord vérifier qu’Igraal reverse un cashback avant de faire votre commande !

Personnellement, en 4 ans d’utilisation d’igraal, j’ai déjà récupérer plus de 500 € de cashback, notamment grâce aux changement de fournisseur d’électricité (deux fois) et à des réservations de voyages (4% de cashback sur les hôtels…).

Gagner encore plus avec Igraal grâce au parrainage !

Le parrainage sur igraal est vraiment avantageux ! Vous gagnez 3 € par filleul inscrit (dès la validation de leur premier cashback) et 10% de tous leurs cashback à vie !

Si vous êtes un webmaster, cela peut être très intéressant, ou bien si vous avez beaucoup de proches qui effectuent des achats en ligne, ça peut vite rapporter pas mal d’argent !

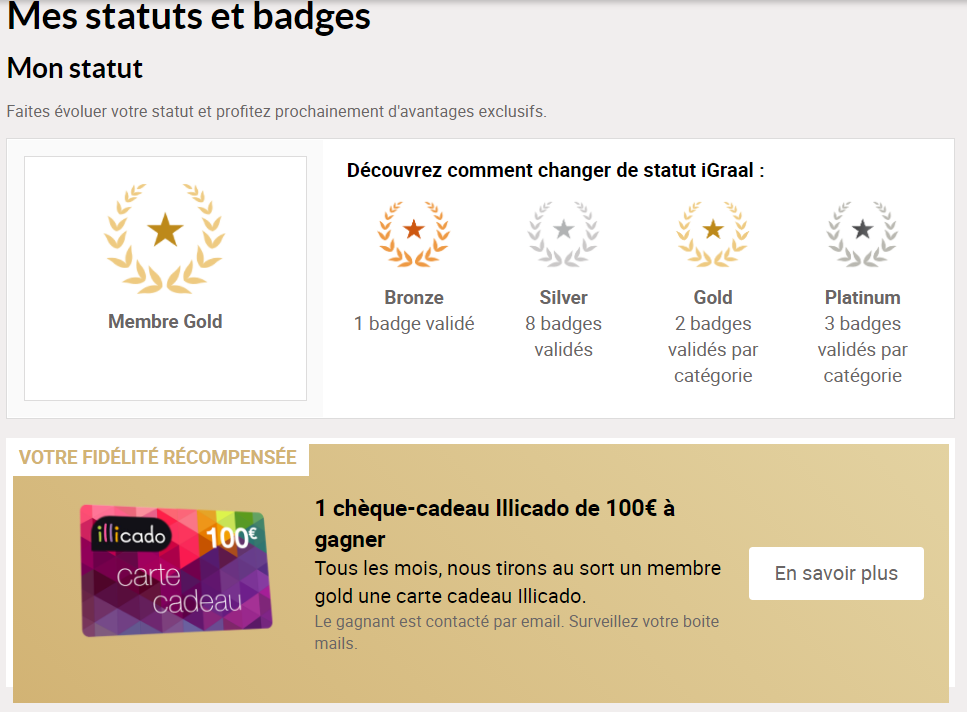

Obtenez un statut gold ou platinum pour tenter d’obtenir des cadeaux

Depuis peu, igraal propose de récompenser la fidélité de ses membres en fonction de leur statut.

Pour gagner un statut, il faut avoir obtenu un certain nombre de cashback, tant en quantité qu’en montant, un certain nombre de filleuls ou bien encore de demandes de paiement.

Pour ma part, je suis au statut Gold, il ne me manque plus grand-chose pour être platinum.

Actuellement, mon statut Gold me permet de participer à un tirage au sort pour gagner un chèque Illicado de 100 € (un tirage par mois). Ce n’est pas extraordinaire car les chances sont faibles mais bon cela ne me coûte rien de plus :)

Voilà, j’espère que ce site pour vous apporter un peu d’argent ou vous aidera à faire des économies. N’hésitez pas à me dire ce que vous en pensez ! Vous pouvez vous inscrire en cliquant ici.

15 citations mythiques de Warren BUFFETT

Le 01/05/2020

Warren Buffett est certainement le meilleur investisseur au Monde. Son flaire pour détecter les entreprises « gagnantes » lui a permis d’amasser une fortune colossale de plus de 70 milliards de dollars. Il est un génie des affaires, c’est pour cela qu’on le surnomme l '«Oracle d'Omaha».

(voir le portefeuille de Berkshire Hathaway, la société de Warren BUFFETT)

Warren BUFFETT devrait être écouté attentivement lorsqu’il parle. En effet, celui qui veut réussir a tout intérêt à écouter celui qui voit juste plus de 9 fois sur 10…

Ce qui est fascinant avec Warren BUFFETT, c’est qu’il est capable d’expliquer simplement l’investissement en Bourse, qui parait être quelque chose de compliquer pour la plupart d’entre nous !

Je vous propose 15 citations qui pourront intéresser tout investisseur en actions :

1. Investissez dans des entreprises auxquelles vous croyez.

"Il vaut bien mieux acheter une entreprise extraordinaire à un prix ordinaire qu'une entreprise ordinaire à un prix extraordinaire ».

2. Le prix et la valeur ne sont pas toujours les mêmes: ne payez pas trop.

«Le prix est ce que vous payez. La valeur est ce que vous obtenez. "

3. La réputation est tout.

«Il faut 20 ans pour se forger une réputation et cinq minutes pour la ruiner. Si vous y réfléchissez, vous ferez les choses différemment. "

4. Soyez sceptique. Si quelque chose semble trop beau pour être vrai ...

"Une règle simple dicte mon achat: avoir peur quand les autres sont avides, et être avide quand les autres ont peur."

5. N'investissez pas dans quelque chose que vous ne comprenez pas.

"L'important est de savoir ce que vous savez et ce que vous ne savez pas."

6. Ne négociez pas avec quelqu'un en qui vous n'avez pas confiance.

"Vous ne pouvez pas faire de bonnes affaires avec une mauvaise personne."

7. N'achetez pas une action à moins que vous ne la jugiez sous-évaluée.

"Il suffit d'acheter quelque chose pour moins que ce qu'il vaut."

8. Les baisses de prix sont une bonne occasion d'augmenter vos positions.

"Que nous parlions de chaussettes ou d’actions, j'aime acheter des marchandises de qualité quand leur prix est réduit."

9. L'avenir n'est jamais clair.

"L'incertitude est en fait l'ami de l'acheteur de valeurs à long terme."

10. Lisez et réfléchissez BEAUCOUP.

Warren Buffett passe la majeure partie de sa journée - 80% - à lire et à réfléchir. «La meilleure façon de penser aux investissements est d'être dans une pièce avec personne d'autre et de réfléchir. Si cela ne fonctionne pas, rien d'autre ne fonctionnera. "

11. Ignorez le mouvement à court terme des cours des actions.

Buffett croit fermement que les investisseurs ordinaires devraient placer leur argent dans des fonds indiciels plutôt que dans des actions individuelles.

«Wall Street fait son argent sur l'activité. Vous faites votre argent sur l'inactivité. " En clair, si vous ne comprenez pas la finance et que vous ne souhaitez pas étudier la finance, achetez des fonds indiciels.

12. Utilisez un seau et non une cuillère.

"Chaque décennie environ, des nuages sombres rempliront le ciel économique et il pleuvra brièvement sur l'or." Cela signifie que quand le Marchés s’effondrent, il faut investir des sommes importantes et ne pas être trop « timide ».

13. Saisissez une opportunité pendant que vous le pouvez.

"Ne laissez pas passer quelque chose qui est attrayant aujourd'hui parce que tu penses que tu trouveras quelque chose de mieux demain."

14. Les têtes froides prévalent.

"Plus le comportement du marché est idiot, plus l’opportunité pour l’investisseur professionnel est grande."

15. C'est pendant les moments difficiles que les gagnants - et les perdants - sont exposés.

"Vous apprenez seulement qui a nagé nu quand la marée se retire." Une citation qui remonte à l’époque de la crise des subprimes… Les Banques qui se sont exposées trop dangereusement aux subprimes ont eu de gros problèmes !

Vous avez aimé ces citations ? Approfondissez un peu plus en lisant le livre «Warren BUFFETT - 24 leçons pour gagner en Bourse »

En tant que Partenaire Amazon, je réalise un bénéfice sur les achats remplissant les conditions requises.

Pourquoi je préfère l'investissement en Bourse au Trading

Le 25/04/2020

Avant de se lancer dans l’investissement en Bourse, l’investisseur doit faire un choix clair : sera-t-il un investisseur à long terme comme Warren BUFFETT ou un trader comme la grande majorité des intervenants sur le Marché ? Veut-il se distinguer par son comportement et par ses bons résultats ou veut-il se laisser griser par l’espoir d’un enrichissement rapide et suivre la foule ?

Pour ma part, vous le savez, j’ai choisi de m’enrichir lentement mais sûrement. Je préfère faire un gros effort d’épargne et investir dans des sociétés sûres qui généreront une rentabilité moyenne de 10% que d’essayer de passer d’une action à une autre en espérant gagner 50% par an sans jamais y parvenir.

Les frais importants liés au Trading

Nous avons tous vu les film « le Loup de Wall Street » qui a rendu si sexy le trading. Apparemment, il est facile de s’enrichir en Bourse lorsque l’on est audacieux. Mais ce qu’il faut rappeler, c’est que le Loup de Wall Street s’est surtout enrichi grâce aux commissions qu’il prélevait sur le capital de ses clients ou bien en manipulant le cours d’une action, ce qui est illégal. Vous, en tant qu’investisseur particulier avec un petit capital, vous ne pouvez compter que sur les plus-values réalisées sur vos « paris ».

Le trader est souvent hyperactif car il aime les « courbes ». Et les courbes, il n’y a que ça en Bourse ! Il peut donc prendre position sur des milliers d’actifs, à tout moment… Et les débutants pensent que plus on effectue d’opérations, plus on va récolter d’argent… Mais les Marchés sont souvent impitoyables, surtout avec les débutants. Certains effectuent des mouvements tous les jours, parfois ils gagnent, parfois ils perdent… Et dans tout ça, il y en a un qui gagne à tous les coups, c’est le broker ! A chaque transaction, il empoche une commission fixe, il a donc tout intérêt à vous voir hyperactif. C’est pour cela qu’il y a un tout un business vous donnant des conseils d’achat et de vente, cela a pour but de faire tourner votre portefeuille un maximum pour que vous balanciez des commissions fixes, autrement dit de l’argent qui sort de votre poche et qui ne fait pas vraiment vos affaires.

La plupart du temps, lorsque vous faites un gain, les impôts font aussi partie de ceux qui se frottent les mains car les plus-values sont souvent lourdement taxées. Il y a bien quelques dispositifs tel que le PEA qui peut vous aider à défiscaliser vos gains, mais il vous prive également de vos libertés en vous empêchant d’investir dans certaines classes d’actifs, pourtant très intéressantes, comme les actions US.

Le drame avec tous ces frais de transaction, c’est qu’il appauvrit les actionnaires dans leur globalité. Dans un livre que j’ai lu sur Warren BUFFETT (je ne me souviens plus vraiment duquel mais cette information revient souvent), il est rappelé une chose intéressante : les actionnaires voient leur richesse augmenter au même rythme que la croissance des bénéfices des entreprises cotées en Bourse moins les frais liés aux échanges de titres (en gros). Ce qui veut dire que toute l’industrie du conseil en investissement, gestion d’actifs, brokers etc… qui prélèvent des commissions vient amputer les actionnaires de la part des richesses qui devraient leur revenir… Voilà pourquoi je n’apprécie pas vraiment cette frénésie autour du trading !

L’investissement en Bourse, c’est s’intéresser à l’entreprise

Personnellement, ce qui m’intéresse dans l’investissement, c’est comprendre l’activité et l’histoire de l’entreprise, ainsi que ses perspectives de développement.

En premier lieu, il faut s’intéresser au secteur : est-ce que vous le comprenez bien et est-ce que vous pensez que son avenir est assuré, qu’il n’y a aucune chance que ce service ou ce produit disparaisse dans les prochaines années ou décennies.

Ensuite, vous devez savoir si l’entreprise est rentable et dégage une rentabilité supérieure à la moyenne, car ce n’est pas en investissant dans des actifs peu rentables ou dans la moyenne que l’on s’enrichit mais bien en investissant dans des actifs de qualité supérieure ! C’est pour cela que je conseille à tout le monde ce livre, accessible à tous, pour savoir comment identifier de belles entreprises : Warren BUFFETT et l’interprétation des états financiers, disponible sur Amazon (parfois en rupture de stock car très demandé) :

Je pourrai résumer la vie d’un investisseur à la Warren BUFFETT assez simplement : lire, se renseigner, étudier puis investir dans les belles entreprises sélectionnées à des prix inférieurs à leur valeur intrinsèque, et ATTENDRE.

Rien de bien sorcier mais cela demande de la discipline et aimer l’analyser. (voir mon portefeuille d'actions)

Investir, c’est aussi être heureux et fier d’être propriétaire d’une petite partie de l’entreprise. Un actionnaire de Coca Cola devrait être satisfait de voir des sodas Coca Cola ou Fanta être consommés dans les parcs ou dans les bars car il sait que de l’argent tombe ainsi dans les caisses de « sa société » et il en percevra des dividendes qui vont l’enrichir ! C’est ça la joie d’être un actionnaire !

Vous aussi, faites-votre choix

Je vous encourage à bien définir la manière dont vous allez investir car je vois beaucoup de gens qui n’ont pas de direction bien définie… Et leur résultat ne pourra jamais être bon car ils tournent en rond ! Il faut devenir un expert dans son style et cela suppose d’être très concentré sur ce que l’on fait ! Ma bibliothèque est remplie de livres sur Warren BUFFETT mais aucun sur le trading. Mon ordinateur est rempli de fichiers Excel dans lesquels j’enregistrent les résultats des sociétés qui m’intéressent, pas d’analyses de courbes ! C’est ainsi que je peux m’améliorer un peu plus chaque jour dans mon style d’investissement ! J’espère que vous pourrez aussi trouver votre style, celui qui vous fera réussir, et si vous choisissez le même que moi, alors je serai heureux d’avoir votre retour au fil du temps sur vos résultats !

Vous êtes seuls responsables des choix d’investissement que vous réaliserez suite à la lecture des articles de ce site. Il est impératif d’investir en fonction de sa situation financière et de s’informer avant tout investissement.