Articles de carlssonn

Les meilleurs conseils de Charlie Munger aux jeunes (discours à l'USC)

Des conseils de vie en or – Le discours inspirant de Charlie Munger à l’USC

Dans cette vidéo exceptionnelle, je vous propose de (re)découvrir un discours rare et profondément inspirant de Charlie Munger, vice-président de Berkshire Hathaway et fidèle partenaire de Warren Buffett. Devant un auditoire d'étudiants de l'USC (University of Southern California), Munger livre avec humour, sagesse et clarté les principes qui ont guidé sa vie personnelle et professionnelle.

Ce discours est bien plus qu’une simple conférence : c’est une véritable leçon de vie. Charlie Munger y partage ses réflexions sur le succès, les erreurs à éviter, l’importance de la curiosité intellectuelle, de l’honnêteté, et de la discipline. Avec son franc-parler légendaire, il ne se contente pas de donner des conseils abstraits — il illustre chacun de ses points avec des exemples concrets et percutants.

Pourquoi ce discours est-il si marquant ? Parce qu’il parle à chacun d’entre nous. Que vous soyez étudiant, entrepreneur, investisseur ou simplement en quête de sens, les mots de Munger résonnent comme un rappel à l’essentiel : vivre avec intégrité, apprendre sans cesse, et éviter les pièges mentaux qui nous freinent dans notre progression.

Dans un monde saturé de contenus rapides et superficiels, ce discours offre un moment de recul, de profondeur, et de sagesse intemporelle. Je vous encourage vivement à regarder cette vidéo dans son intégralité — prenez des notes, méditez ses conseils, et surtout : mettez-les en pratique.

N’hésitez pas à partager vos impressions en commentaire, et dites-moi quelle leçon vous a le plus marqué !

Buffett, Munger, et la vérité sur le coût du capital (et bien plus)

Si vous pensez que le concept de “coût du capital” est une vérité sacrée de la finance, attendez d’entendre ce que Charlie Munger a à dire à ce sujet... et comment Warren Buffett rebondit avec son habituelle clarté désarmante.

L’inflation : l’ennemi silencieux de l’investisseur en actions ?

Dans cette vidéo, je reviens sur un article marquant de Warren Buffett publié en 1977 dans Fortune, où il expliquait pourquoi l’inflation pouvait sérieusement nuire aux rendements réels des investisseurs en actions. À l’époque, Buffett comparait les bénéfices des entreprises à des coupons d’obligations – tous deux grignotés par l’inflation et la fiscalité.

Aujourd’hui, dans un contexte de faible inflation, la question se pose : est-ce réellement une bonne nouvelle pour les investisseurs ? Buffett répond clairement : oui. Une inflation faible permet des rendements réels plus solides, même si ceux-ci sont bien inférieurs aux attentes irréalistes vues dans les années 90, quand certains espéraient 14 à 15 % par an en Bourse.

Avec l’aide de Charlie Munger, il rappelle que viser 6 à 7 % dans un environnement stable, c’est déjà très bon. Mais attention : l’inflation reste le plus grand risque sur le long terme. Si elle repart fortement à la hausse, les rendements réels pourraient devenir… négatifs.

En fin de vidéo, je partage aussi mon approche d’investissement inspirée de Buffett : des entreprises solides, peu de mouvements, et une vision long terme. Mon portefeuille est visible gratuitement sur Moning, un outil simple et intuitif que je recommande vivement.

Curieux de savoir si vos attentes de rendement sont réalistes ? Cette vidéo pourrait bien changer votre manière d’envisager l’investissement en actions.

Voici une vidéo très inspirante et old school sur Warren Buffett

Si tu ne connais pas encore Warren Buffett, cette vidéo va te révéler le génie simple et efficace du « Magicien d’Omaha ». Pas de blabla compliqué, ni de mode trading à la mode, juste une stratégie d’investissement claire, basée sur la patience et le bon sens.

Les meilleures et pires performances en Bourse en 2020

2020 s'est terminé il y a quelques semaines, il est temps de faire un point sur les meilleures et pires performances de l'année.

Les plus fortes variations du cac 40 en 2020

Les 5 plus fortes hausses

Hermès International : + 32 %

Schneider Electric : + 29,3 %

STMicroeletronics : + 26,3 %

Worldline : + 25,3 %

Téléperformance : + 24,8 %

Les 5 plus fortes baisses

Unibail Rodamco : - 54,1 %

Société Générale : - 45,1 %

Airbus : - 31,2 %

Total : - 28,3 %

Danone : - 27,3 %

Les plus fortes variations du SRD en 2020

Les 5 plus fortes hausses

Neon : + 102,9 %

Voltalia : + 98,1 %

Sartorius Stedim Biotech : + 97,2 %

Soitec : + 70 %

Somfy : + 54,8 %

Les 5 plus fortes baisses

Vallourec : - 76,2 %

CGG : - 72 %

Technip FMC : - 59,1 %

Elior : - 57,9 %

Akka Technologies : - 56,8 %

Les plus fortes variations hors SRD en 2020

Les 5 plus fortes hausses

McPhy Energy : + 824,6 %

Showroomprivé : + 332,9 %

Navya : + 289 %

AB Science : + 265,4 %

Guillemot : + 253,7 %

Les 5 plus fortes baisses

Technicolor : - 90,2 %

Europcar Mobility : - 82,6 %

Solocal Group : - 81,3 %

DBV Technologies : - 77,9 %

Genfit : - 77,4 %

Les plus fortes variations d'Euronext Growth en 2020

Les 5 plus fortes hausses

Novacyt : + 5699 %

The Blockchain Group : + 632,4 %

Biosynex : + 538,5 %

Amoeba : + 494,3 %

Gaussin : + 445,2 %

Les 5 plus fortes baisses

Cybergun : - 100 %

SI Participations : - 89,6 %

Spineway : - 84 %

Europlasma : - 81,6 %

Makheia Group : - 74 %

Actualité Le Petit Actionnaire

Nous retrouvons avec plaisir Le Petit Actionnaire après plusieurs mois ! Voici ses actualités, qu'il souhaitait partager avec nous :

"Bonjour Axel ! Je te remercie de me permettre d'évoquer mes actualités auprès de tes lecteurs. Tout d'abord, en ce qui concerne l'investissement en lui-même, l'épidémie de covid-19 ne me fait absolument pas dévier de ma stratégie. Je poursuis, de façon régulière, mes achats d'actions afin d'étoffer mon portefeuille de rendement. Bien que certaines sociétés que je détiens aient réduit / supprimé leur dividende cette année, je n'ai rien vendu, exception faite de mes foncières. J'ai même profité du krach (début avril) pour prendre du levier via un crédit. De quoi acheter de belles et solides sociétés à des prix très intéressants ! Sachant que le CAC 40 a repris plus de 20% depuis, je suis très satisfait d'avoir osé saisir cette opportunité.

Ce fut pour moi un véritable révélateur que de pouvoir tester ma résistance à l'occasion de cette période à la fois étrange et particulièrement forte en émotions. Si je devais retenir un point positif quant à l'épidémie, ce serait certainement celui-ci. Quoi que la naissance de mon deuxième enfant au printemps, en plein confinement, restera également un moment fort de cette année 2020.

De son côté si le site du Petit Actionnaire poursuis sa croissance. À fin octobre il affiche déjà de belles performances annuelles. C'est ainsi que j'enregistre en moyenne (sur les dix premiers mois de 2020) 2300 visites mensuelles (+53 % par rapport à 2019) pour 5300 pages vues (+32%). Des résultats qui m'encouragent à poursuivre sur ma "ligne éditoriale" entre Éducation financière, Éducation boursière et suivi de mes investissement. Mais ma véritable actualité est ailleurs...

Un nouvel ouvrage dans les cartons !

Mais mon actualité principale reste néanmoins mon deuxième ouvrage, actuellement en cours d'écriture. Je n'ai pas encore vraiment communiqué à ce sujet mis à part de petites allusions sur ma page Facebook (https://facebook.com/lePetitActionnaire/).

Alors que mon premier ouvrage (https://petit-actionnaire.fr/le-guide-de-leducation-financiere/) avait pour but de permettre au lecteur d'acquérir certaines notions d'Éducation financière, le deuxième sera tout autre puisqu'il sera clairement orienté investissement. En effet, il expliquera les nombreuses erreurs qu'est susceptible de commettre un investisseur, qu'il soit plus ou moins expérimenté. L'idée sous-jacente étant d'offrir des pistes au lecteur afin d'éviter ces écueils. Je parts du principe que le partage d'expériences et de connaissances est la base de tout investissement réussi.

Bien que la rédaction avance bien, aucune date de publication n'est encore fixée pour le moment. Je pense que viser le début 2021 est un objectif raisonnable. Ce qui est certain par contre, c'est qu'il sera publié en auto-édition et disponible à la fois en format papier et électronique.

Le Dividende Score V2

Début 2020 j'ai mis en place mon propre outil d'aide à la décision pour l'achat d'actions à dividendes. Il s'agit du Dividende Score. Intégré à un petit logiciel en ligne (https://petit-actionnaire.fr/2020/03/26/calculez-le-dividende-score-de-votre-portefeuille-avec-ds-portfolio/) permettant d'évaluer la qualité d'un portefeuille d'actions à dividendes, j'ai commencé à réfléchir à la la prochaine mise à jour. Celui-ci aura lieu en fin de premier trimestre 2021, à la suite des résultats annuels des sociétés du CAC40 et du SBF120.

Le Dividende Score n'est autre qu'une note attribuée à chaque société (il est disponible pour les 120 plus grosses sociétés françaises cotées). Son calcul s'effectue à partir de cinq critères distincts (https://petit-actionnaire.fr/2020/02/15/dividende-score-investissez-sur-les-bonnes-societes/).

YouTube et le Petit Actionnaire

Profitant du premier confinement, je me suis lancé dans la mise en place d'une chaîne youtube (https://m.youtube.com/channel/UCWt2veDtJXmPX8DjchWKjlg/videos). Pour le moment j'ai opté pour de courtes vidéos d'animation. J'y aborde différents sujets et questions liés à l'Éducation financière et à l'investissement.

Si l'année 2020 a été pleine d'action et d'émotions, l'année 2021 promet, elle aussi, d'apporter son lot de nouveautés et de rebondissements. En espérant bien évidemment que la pandémie actuelle ne s'éternise pas trop !"

Le Petit Actionnaire

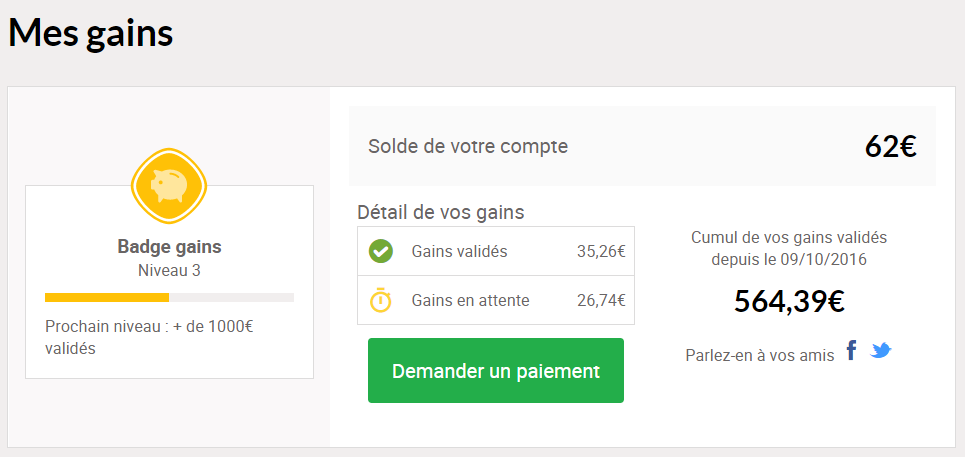

Igraal : un site de cashback pour rembourser une partie de vos achats

Le site Investisseur Intelligent a pour but principal d’apprendre à investir en Bourse à la manière de Warren BUFFETT mais il peut aussi mettre en lumière quelques solutions pour gagner de l’argent de manière générale. C’est dans ce cadre que je vous proposer d’étudier un site de cashback : Igraal , pour essayer de gagner (ou en tout cas récupérer une partie de vos dépenses) de l’argent sur vos achats en ligne.

Igraal : 3 euros offerts à l’inscription

Pour commencer à vous familiariser au site, Igraal vous propose un petit cadeau : 3 € offerts dès votre inscription, voire 5 € en période de promotion

Igraal propose du cashback sur des dizaines de sites en ligne

Igraal est un des leaders des sites de cashback qui vous propose de vous reverser une partie de vos dépenses sous forme de cashback qui viennent s’accumuler dans votre cagnotte. Vous pouvez demander un paiement dès 20 euros, soit directement sur votre compte bancaire, soit par virement paypal.

Au début, vous pouvez profiter de pas mal d’offres tels que les changements d’abonnement de votre fournisseur d’électricité. C’est très simple et cela vous permet de gagner facilement 20 ou 30 € de cashback ! Vous pouvez également faire cela pour votre assurance auto…

Ensuite, lorsque vous aurez envie d’acheter des vêtements ou chaussures en ligne, vous pourrez d’abord vérifier qu’Igraal reverse un cashback avant de faire votre commande !

Personnellement, en 4 ans d’utilisation d’igraal, j’ai déjà récupérer plus de 500 € de cashback, notamment grâce aux changement de fournisseur d’électricité (deux fois) et à des réservations de voyages (4% de cashback sur les hôtels…).

Gagner encore plus avec Igraal grâce au parrainage !

Le parrainage sur igraal est vraiment avantageux ! Vous gagnez 3 € par filleul inscrit (dès la validation de leur premier cashback) et 10% de tous leurs cashback à vie !

Si vous êtes un webmaster, cela peut être très intéressant, ou bien si vous avez beaucoup de proches qui effectuent des achats en ligne, ça peut vite rapporter pas mal d’argent !

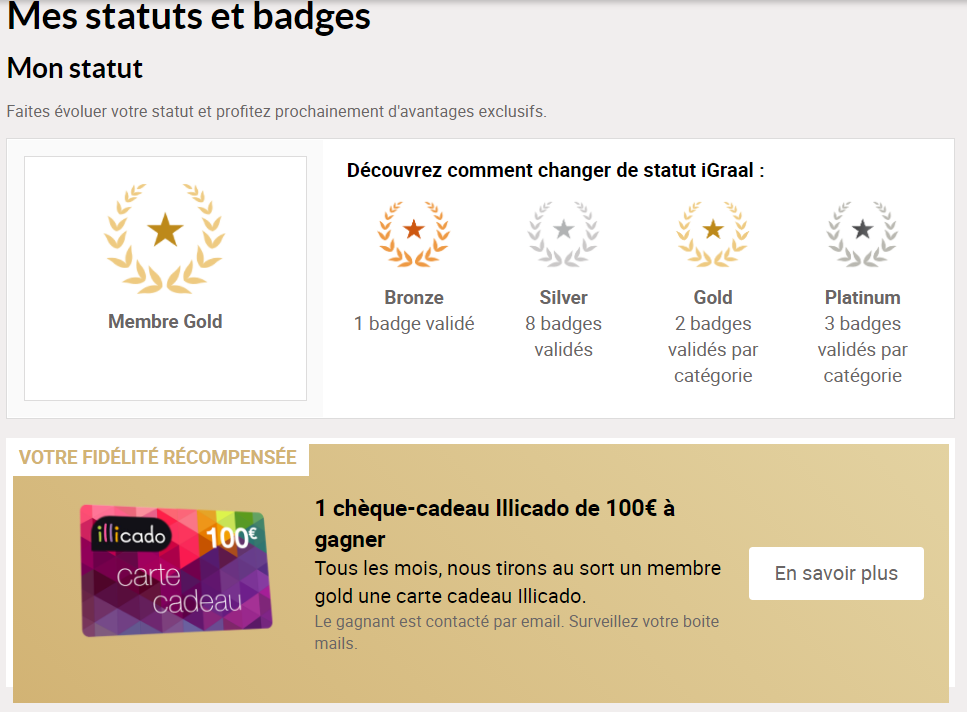

Obtenez un statut gold ou platinum pour tenter d’obtenir des cadeaux

Depuis peu, igraal propose de récompenser la fidélité de ses membres en fonction de leur statut.

Pour gagner un statut, il faut avoir obtenu un certain nombre de cashback, tant en quantité qu’en montant, un certain nombre de filleuls ou bien encore de demandes de paiement.

Pour ma part, je suis au statut Gold, il ne me manque plus grand-chose pour être platinum.

Actuellement, mon statut Gold me permet de participer à un tirage au sort pour gagner un chèque Illicado de 100 € (un tirage par mois). Ce n’est pas extraordinaire car les chances sont faibles mais bon cela ne me coûte rien de plus :)

Voilà, j’espère que ce site pour vous apporter un peu d’argent ou vous aidera à faire des économies. N’hésitez pas à me dire ce que vous en pensez ! Vous pouvez vous inscrire en cliquant ici.

15 citations mythiques de Warren BUFFETT

Warren Buffett est certainement le meilleur investisseur au Monde. Son flaire pour détecter les entreprises « gagnantes » lui a permis d’amasser une fortune colossale de plus de 70 milliards de dollars. Il est un génie des affaires, c’est pour cela qu’on le surnomme l '«Oracle d'Omaha».

(voir le portefeuille de Berkshire Hathaway, la société de Warren BUFFETT)

Warren BUFFETT devrait être écouté attentivement lorsqu’il parle. En effet, celui qui veut réussir a tout intérêt à écouter celui qui voit juste plus de 9 fois sur 10…

Ce qui est fascinant avec Warren BUFFETT, c’est qu’il est capable d’expliquer simplement l’investissement en Bourse, qui parait être quelque chose de compliquer pour la plupart d’entre nous !

Je vous propose 15 citations qui pourront intéresser tout investisseur en actions :

1. Investissez dans des entreprises auxquelles vous croyez.

"Il vaut bien mieux acheter une entreprise extraordinaire à un prix ordinaire qu'une entreprise ordinaire à un prix extraordinaire ».

2. Le prix et la valeur ne sont pas toujours les mêmes: ne payez pas trop.

«Le prix est ce que vous payez. La valeur est ce que vous obtenez. "

3. La réputation est tout.

«Il faut 20 ans pour se forger une réputation et cinq minutes pour la ruiner. Si vous y réfléchissez, vous ferez les choses différemment. "

4. Soyez sceptique. Si quelque chose semble trop beau pour être vrai ...

"Une règle simple dicte mon achat: avoir peur quand les autres sont avides, et être avide quand les autres ont peur."

5. N'investissez pas dans quelque chose que vous ne comprenez pas.

"L'important est de savoir ce que vous savez et ce que vous ne savez pas."

6. Ne négociez pas avec quelqu'un en qui vous n'avez pas confiance.

"Vous ne pouvez pas faire de bonnes affaires avec une mauvaise personne."

7. N'achetez pas une action à moins que vous ne la jugiez sous-évaluée.

"Il suffit d'acheter quelque chose pour moins que ce qu'il vaut."

8. Les baisses de prix sont une bonne occasion d'augmenter vos positions.

"Que nous parlions de chaussettes ou d’actions, j'aime acheter des marchandises de qualité quand leur prix est réduit."

9. L'avenir n'est jamais clair.

"L'incertitude est en fait l'ami de l'acheteur de valeurs à long terme."

10. Lisez et réfléchissez BEAUCOUP.

Warren Buffett passe la majeure partie de sa journée - 80% - à lire et à réfléchir. «La meilleure façon de penser aux investissements est d'être dans une pièce avec personne d'autre et de réfléchir. Si cela ne fonctionne pas, rien d'autre ne fonctionnera. "

11. Ignorez le mouvement à court terme des cours des actions.

Buffett croit fermement que les investisseurs ordinaires devraient placer leur argent dans des fonds indiciels plutôt que dans des actions individuelles.

«Wall Street fait son argent sur l'activité. Vous faites votre argent sur l'inactivité. " En clair, si vous ne comprenez pas la finance et que vous ne souhaitez pas étudier la finance, achetez des fonds indiciels.

12. Utilisez un seau et non une cuillère.

"Chaque décennie environ, des nuages sombres rempliront le ciel économique et il pleuvra brièvement sur l'or." Cela signifie que quand le Marchés s’effondrent, il faut investir des sommes importantes et ne pas être trop « timide ».

13. Saisissez une opportunité pendant que vous le pouvez.

"Ne laissez pas passer quelque chose qui est attrayant aujourd'hui parce que tu penses que tu trouveras quelque chose de mieux demain."

14. Les têtes froides prévalent.

"Plus le comportement du marché est idiot, plus l’opportunité pour l’investisseur professionnel est grande."

15. C'est pendant les moments difficiles que les gagnants - et les perdants - sont exposés.

"Vous apprenez seulement qui a nagé nu quand la marée se retire." Une citation qui remonte à l’époque de la crise des subprimes… Les Banques qui se sont exposées trop dangereusement aux subprimes ont eu de gros problèmes !

Vous avez aimé ces citations ? Approfondissez un peu plus en lisant le livre «Warren BUFFETT - 24 leçons pour gagner en Bourse »

En tant que Partenaire Amazon, je réalise un bénéfice sur les achats remplissant les conditions requises.

Pourquoi je préfère l'investissement en Bourse au Trading

Avant de se lancer dans l’investissement en Bourse, l’investisseur doit faire un choix clair : sera-t-il un investisseur à long terme comme Warren BUFFETT ou un trader comme la grande majorité des intervenants sur le Marché ? Veut-il se distinguer par son comportement et par ses bons résultats ou veut-il se laisser griser par l’espoir d’un enrichissement rapide et suivre la foule ?

Pour ma part, vous le savez, j’ai choisi de m’enrichir lentement mais sûrement. Je préfère faire un gros effort d’épargne et investir dans des sociétés sûres qui généreront une rentabilité moyenne de 10% que d’essayer de passer d’une action à une autre en espérant gagner 50% par an sans jamais y parvenir.

Les frais importants liés au Trading

Nous avons tous vu les film « le Loup de Wall Street » qui a rendu si sexy le trading. Apparemment, il est facile de s’enrichir en Bourse lorsque l’on est audacieux. Mais ce qu’il faut rappeler, c’est que le Loup de Wall Street s’est surtout enrichi grâce aux commissions qu’il prélevait sur le capital de ses clients ou bien en manipulant le cours d’une action, ce qui est illégal. Vous, en tant qu’investisseur particulier avec un petit capital, vous ne pouvez compter que sur les plus-values réalisées sur vos « paris ».

Le trader est souvent hyperactif car il aime les « courbes ». Et les courbes, il n’y a que ça en Bourse ! Il peut donc prendre position sur des milliers d’actifs, à tout moment… Et les débutants pensent que plus on effectue d’opérations, plus on va récolter d’argent… Mais les Marchés sont souvent impitoyables, surtout avec les débutants. Certains effectuent des mouvements tous les jours, parfois ils gagnent, parfois ils perdent… Et dans tout ça, il y en a un qui gagne à tous les coups, c’est le broker ! A chaque transaction, il empoche une commission fixe, il a donc tout intérêt à vous voir hyperactif. C’est pour cela qu’il y a un tout un business vous donnant des conseils d’achat et de vente, cela a pour but de faire tourner votre portefeuille un maximum pour que vous balanciez des commissions fixes, autrement dit de l’argent qui sort de votre poche et qui ne fait pas vraiment vos affaires.

La plupart du temps, lorsque vous faites un gain, les impôts font aussi partie de ceux qui se frottent les mains car les plus-values sont souvent lourdement taxées. Il y a bien quelques dispositifs tel que le PEA qui peut vous aider à défiscaliser vos gains, mais il vous prive également de vos libertés en vous empêchant d’investir dans certaines classes d’actifs, pourtant très intéressantes, comme les actions US.

Le drame avec tous ces frais de transaction, c’est qu’il appauvrit les actionnaires dans leur globalité. Dans un livre que j’ai lu sur Warren BUFFETT (je ne me souviens plus vraiment duquel mais cette information revient souvent), il est rappelé une chose intéressante : les actionnaires voient leur richesse augmenter au même rythme que la croissance des bénéfices des entreprises cotées en Bourse moins les frais liés aux échanges de titres (en gros). Ce qui veut dire que toute l’industrie du conseil en investissement, gestion d’actifs, brokers etc… qui prélèvent des commissions vient amputer les actionnaires de la part des richesses qui devraient leur revenir… Voilà pourquoi je n’apprécie pas vraiment cette frénésie autour du trading !

L’investissement en Bourse, c’est s’intéresser à l’entreprise

Personnellement, ce qui m’intéresse dans l’investissement, c’est comprendre l’activité et l’histoire de l’entreprise, ainsi que ses perspectives de développement.

En premier lieu, il faut s’intéresser au secteur : est-ce que vous le comprenez bien et est-ce que vous pensez que son avenir est assuré, qu’il n’y a aucune chance que ce service ou ce produit disparaisse dans les prochaines années ou décennies.

Ensuite, vous devez savoir si l’entreprise est rentable et dégage une rentabilité supérieure à la moyenne, car ce n’est pas en investissant dans des actifs peu rentables ou dans la moyenne que l’on s’enrichit mais bien en investissant dans des actifs de qualité supérieure ! C’est pour cela que je conseille à tout le monde ce livre, accessible à tous, pour savoir comment identifier de belles entreprises : Warren BUFFETT et l’interprétation des états financiers, disponible sur Amazon (parfois en rupture de stock car très demandé) :

Je pourrai résumer la vie d’un investisseur à la Warren BUFFETT assez simplement : lire, se renseigner, étudier puis investir dans les belles entreprises sélectionnées à des prix inférieurs à leur valeur intrinsèque, et ATTENDRE.

Rien de bien sorcier mais cela demande de la discipline et aimer l’analyser. (voir mon portefeuille d'actions)

Investir, c’est aussi être heureux et fier d’être propriétaire d’une petite partie de l’entreprise. Un actionnaire de Coca Cola devrait être satisfait de voir des sodas Coca Cola ou Fanta être consommés dans les parcs ou dans les bars car il sait que de l’argent tombe ainsi dans les caisses de « sa société » et il en percevra des dividendes qui vont l’enrichir ! C’est ça la joie d’être un actionnaire !

Vous aussi, faites-votre choix

Je vous encourage à bien définir la manière dont vous allez investir car je vois beaucoup de gens qui n’ont pas de direction bien définie… Et leur résultat ne pourra jamais être bon car ils tournent en rond ! Il faut devenir un expert dans son style et cela suppose d’être très concentré sur ce que l’on fait ! Ma bibliothèque est remplie de livres sur Warren BUFFETT mais aucun sur le trading. Mon ordinateur est rempli de fichiers Excel dans lesquels j’enregistrent les résultats des sociétés qui m’intéressent, pas d’analyses de courbes ! C’est ainsi que je peux m’améliorer un peu plus chaque jour dans mon style d’investissement ! J’espère que vous pourrez aussi trouver votre style, celui qui vous fera réussir, et si vous choisissez le même que moi, alors je serai heureux d’avoir votre retour au fil du temps sur vos résultats !

Vous êtes seuls responsables des choix d’investissement que vous réaliserez suite à la lecture des articles de ce site. Il est impératif d’investir en fonction de sa situation financière et de s’informer avant tout investissement.

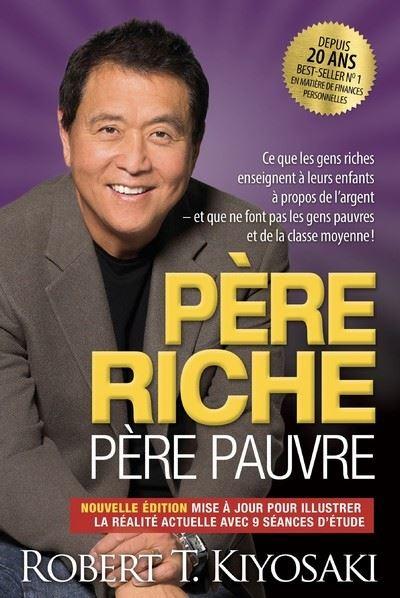

Livre Père riche, Père pauvre

Analyse du livre Père riche, Père pauvre, de Robert KIYOSAKI

Père Riche, Père pauvre, de Robert KIYOSAKI est un best-seller dans le domaine des finances personnelles. Beaucoup de personnes riches et d’autres en route vers la richesse ont ce livre dans leur bibliothèque. Et selon moi, il est en effet incontournable pour adopter la mentalité d’un futur millionnaire. Ce livre, même s’il s’oriente plus vers l’entrepreneuriat et l’investissement immobilier, m’a motivé à accélérer mon voyage vers la fortune, moi qui me concentre davantage sur l’investissement en Bourse pour le moment, comme vous le savez.

Ce livre va vous pousser à l’action tout en vous bousculant dans vos croyances actuelles, une formidable remise en question qui vous fera franchir un cap dans votre vie.

Pour parler du livre Père riche, Père pauvre, je vais d’abord vous annoncer son menu, ensuite je vous donnerai quelques citations incontournables, enfin, je passerai en revue les 3 chapitres les plus importants selon moi.

Acheter ce livre sur Amazon (22 €)

Menu du livre Père riche, Père pauvre

Remerciements

Une rétrospective

Il y a 20 ans aujourd’hui

Introduction

Père riche, Père pauvre

Chapitre un

Leçon 1 : Les riches ne travaillent pas pour l’argent

Séance d’étude

Chapitre deux

Leçon 2 : Pourquoi enseigner l’a b c du domaine financier

Séance d’étude

Chapitre trois

Leçon 3 : Occupez-vous de propres affaires

Séance d’étude

Chapitre quatre

Leçon 4 : L’historique des impôts et le pouvoir des entreprises

Séance d’étude

Chapitre cinq

Leçon 5 : Les riches engendrent l’argent

Séance d’étude

Chapitre six

Leçon 6 : Travaillez pour apprendre, ne travaillez pas pour l’argent

Séance d’étude

Chapitre sept

Comment surmonter les obstacles

Séance d’étude

Chapitre huit

Voulez-vous en savoir davantage ? Voici certaines choses à faire

Séance d’étude

Dernières réflexions

Séance d’étude

A propos de l’auteur

EN PRIME : un extrait de

Père riche, Père pauvre – Le quadrant du CASHFLOW

Note de l’éditeur

Les extraits incontournables

« VOTRE MAISON N’EST PAS UN ACTIF. Le krach immobilier de 2008 a livré un message clair : votre maison n’est pas un actif. Non seulement ne met-elle pas d’argent dans votre poche, mais vous ne pouvez pas compter sur le fait que sa valeur augmentera. Aujourd’hui, en 2017, de nombreuses résidences ont une valeur inférieure à celle qu’elles avaient en 2007. »

« L’ESPRIT DE DECISION. Le monde évolue à un rythme de plus en plus rapide. Les opérations boursières se font en quelques millisecondes. Des transactions sont conclues sur Internet en l’espace de quelques minutes. De plus en plus de gens se disputent les bonnes affaires. Donc, plus vous serez capable de prendre une décision rapidement, plus vous aurez de chances de saisir les bonnes occasions – avant que quelqu’un d’autre le fasse. »

« LES ACTIFS AVANT LE SALAIRE. Acquérir ou créer des actifs qui génèrent un revenu, c’est faire travailler l’argent pour vous. Les emplois bien rémunérés signifient deux choses : vous travaillez pour l’argent et les impôts que vous payez augmenteront probablement. J’ai appris à faire travailler l’argent pour moi et à bénéficier d’avantages fiscaux, car mon revenu n’est pas un salaire. »

« LA PRINCIPALE CRAINTE. Alors que la population mondiale vieillit et que de plus en plus de gens se dirigent vers la retraite, il a été établi que leur principale crainte a trait à l’argent. Près de 50 % des gens interrogés craignent de ne pas survivre à leurs économies…de manquer d’argent pendant leur « âge d’or. » »

« POURQUOI LES EPARGNANTS SONT DES PERDANTS. Au cours des années 1970, on pouvait aisément économiser en vue de la retraite. Les comptes sur livret offraient un taux d’intérêt à deux chiffres et les compte d’épargne pouvaient réellement faire fructifier notre avoir. Cette époque est révolue. Aujourd’hui, on parle de taux d’intérêt négatif et de taux d’intérêt sous zéro. Et de nombreuses banques facturent des frais aux « épargnants » pour conserver leur argent… et les épargnants sont vraiment des perdants. »

« C’ETAIT LE BON TEMPS. Toucher 5 % d’intérêt sur un compte d’épargne ? C’était le bon temps ! Les choses ont beaucoup changé en 20 ans et, aujourd’hui, ce qui était autrefois des conseils avisés ne sont plus d’actualité. Comme le lait qui est resté trop longtemps sur le comptoir, le conseil « épargnez » a depuis longtemps dépassé sa date d’expiration. »

« LES KRACHS. Il y a eu trois krachs majeurs au cours des 30 dernières années. Le premier a été le krach de 1989-1990 lorsque le prix des propriétés a chuté de façon spectaculaire. La deuxième a eu lieu en 2000-2001 lorsque la bulle des sociétés point-coms a éclaté. Et le troisième, en 2008-2009, s’est produit lorsque la bulle immobilière a éclaté. Chacun de ces évènements représentait une occasion d’investir. »

« LES ERREURS SONT DES OCCASIONS D’APPRENDRE. L’école nous a conditionnés à éviter les erreurs – et elle punit les élèves qui en font. Dans le monde réel, j’ai appris que les erreurs – si on les reconnaît et les analyse pour ensuite les utiliser comme un outil qui nous permettra de prendre de meilleures décisions dans l’avenir – sont d’une valeur inestimable. Une légère crainte peut être saine, mais nous ne devons pas vivre avec la peur de nous tromper. Les erreurs sont de bonnes choses, si nous retenons la leçon qui se cache derrière chaque échec. »

Maintenant que vous avez eu un aperçu du livre, laissez-moi vous donner mon avis sur les 3 meilleurs chapitres.

1 – Les riches ne travaillent pas pour l’argent. Les riches font en sorte que l’argent travaille pour eux.

Dans ce chapitre, l’auteur nous raconte sa volonté, en tant que jeune enfant, de devenir très riche. Et pour cela, il a essayé, à l’âge de 9 ans, de mettre en place un petit business avec un de ses amis, qui a échoué. Ensuite, il s’est mis à faire un petit boulot pour son « Père riche », ce père dont il apprend tout au long du livre à bâtir une fortune. Ce petit boulot ne s’est pas avéré aussi lucratif que Robert l’imaginait… Ce fut le premier apprentissage du jeune homme : on ne devient pas riche en travaillant pour quelqu’un. Mais Robert a compris qu’au-delà du misérable salaire qu’il percevait, il s’enrichissait d’une expérience qui l’aiderait plus tard.

Ici, l’auteur met en avant l’entreprenariat, selon lui, être son propre patron est indispensable pour devenir riche. Je ne suis pas tout à fait d’accord sur ce point. Selon moi, il est possible, tout en étant salarié, de créer de petits business, des « à-côtés », tout en investissant intelligemment en Bourse ou dans l’immobilier, sans forcément se lancer dans la création d’entreprise. En effet, la gestion d’entreprise n’est pas donnée à tout le monde, alors qu’investir dans un fond indiciel ou dans l’immobilier est beaucoup plus simple. En épargnant régulièrement et en faisant des choix intelligent, il est tout à fait possible de devenir riche avant l’âge officiel de la retraite.

Robert KIYOSAKI met toutefois un point important en avant. La plupart des conflits sociaux que nous voyons dans l’actualité viennent du fait que les salariés estiment ne pas être assez payés. Pour Robert K., le fait qu’ils estiment ne pas être assez payés vient surtout du fait de leurs difficultés de gérer l’argent, en maîtrisant mal l’endettement par exemple. De plus, même s’ils étaient augmentés, l’Etat leur demanderait de payer plus d’impôts, et ils s’endetteraient certainement davantage pour avoir une plus jolie voiture ou une plus grande maison. En fin de compte, en ne cherchant pas à posséder des actifs (qui génèrent de l’argent), ils poursuivent un chemin qui ne mène nulle part, quel que soit le montant de leur salaire.

2 – Les riches engendrent l’argent

Dans ce chapitre, l’auteur entre dans le vif du sujet : gagner de l’argent en étant audacieux et opportuniste.

En effet, travailler dur toute sa vie ne garantit absolument pas de devenir riche selon Robert KIYOSAKI. Il faut plutôt de l’intelligence financière pour optimiser ses finances et savoir saisir les opportunités dans un Monde qui en regorge malgré les bouleversements technologies que nous connaissons.

L’auteur va même plus loin en démontrant que gagner beaucoup d’argent ne suffit pas à devenir riche… Si une personne qui gagne beaucoup d’argent ne sait pas le gérer, elle pourrait bien courir à la ruine en achetant des biens de luxe par exemple plutôt qu’en achetant des actifs qui généreront encore plus d’argent ! Voilà d’ailleurs une des clés du livre Pére riche, Père pauvre : acheter des actifs (immobilier, actions en Bourse, parts d’entreprises non cotées…) encore et encore ! C’est le seul moyen de faire croître ses sources de revenus sans avoir à se tuer au travail toute sa vie.

Dans cette partie du livre, l’auteur parle donc d’intelligence financière, cette intelligence qui permet à une personne de se rendre compte qu’une opportunité en or lui est offerte. La phrase suivante résume bien cette idée : « J’ai même observé des individus tirer une carte de « formidable » occasion et la lire à haute voix sans même se rendre compte que c’est vraiment une fantastique occasion. Ils ont de l’argent, c’est le bon moment, ils ont la bonne carte, mais ils sont incapables de voir cette occasion qui leur pend au bout du nez.]…[La plupart de ceux qui se retrouvent face à l’occasion de leur vie ne la voient même pas. Un an plus tard, ils découvrent ce qu’il en retournait, mais après que tout le monde se soit enrichi. »

Robert KIYOSAKI nous met face à la réalité et cela peut faire mal. Toutes ces périodes où le Monde va mal peut en fait être une source d’opportunités pour celui qui a un peu plus d’audace que la moyenne !

L’auteur vous donnera quelques exemples d’investissements qu’il a lui-même réalisé, ce qui pourrait vous aider à comprendre ce qu’est une opportunité en or ! ;)

Une petite mise en garde personnelle concernant ce chapitre : l’auteur donne comme exemple l’investissement dans des start-up, ce qui me semble peu recommandable pour quelqu’un qui a un faible capital. En effet, Robert KIYOSAKI vit aux Etats-Unis, un pays propice au développement des start-up, ce qui n’est pas forcément le cas d’autres pays. De plus, il faut parfois un capital important pour investir dans les plus belles start-ups, ce que tout le monde n’a pas. Enfin, en investissant dans une start-up, votre capital est immobilisé pour une période indéterminée, vous pouvez certes multiplier votre capital par 5, 10 ou 100 en 10 ans comme tout perdre… Ce n’est donc pas un investissement à conseiller à un novice de l’investissement.

3 – Lancez-vous

Vouloir devenir riche est une chose, mais sans action et prise de décision, cela ne restera qu’un rêve.

Le début de ce chapitre commence par une phrase qui donne de l’espoir : « Il y a de l’or partout. La plupart des gens ne sont pas entraînés le voir. » Par cette phrase, l’auteur veut tout simplement dire que la plupart des gens n’ont pas développé leur sens des affaires en lisant, écoutant ou regardant du contenu sur les affaires. Ainsi ils ne savent pas détecter une opportunité quand elle se présente à eux, ce qui les fait douter. Ils ne prennent finalement aucune décision de peur de perdre.

Sur le site Investisseur Intelligent, je vous encourage fortement à lire des livres sur la Bourse pour améliorer les performances de vos portefeuilles d’actions, pourquoi ? Tout simplement car j’ai lu tous les livres que je vous conseille, et ils m’ont permis d’avoir de belles performances (voir mon portefeuille d'actions), à reconnaître les opportunités d’achat dans des marchés financiers qui peuvent s’avérer fatals pour les novices. Les livres sont des condensés de « savoir » que l’on peut acquérir pour des sommes modiques. Ils feront de vous de meilleurs investisseurs, en apprenant les erreurs à ne pas commettre, ce qui est indispensable. Les livres feront de vous un être rationnel qui apprendra à maîtriser ses émotions.

Dans ce chapitre, l’auteur vous suggère de savoir pourquoi vous voulez devenir riche. Cela peut être pour ne pas avoir à travailler toute sa vie pour un patron, vouloir voyager, s’acheter de belles voitures, s’adonner à ses passions… La raison vous appartient.

Un autre point important selon Robert KIYOSAKI est de s’entourer des bons amis. Vous apprendrez d’eux et ils ne puiseront pas dans votre énergie avec leurs problèmes constants…

Dans cette partie du livre, l’auteur évoque également l’importance de la prise de décision. Le Monde vous envoie chaque jour des opportunités qui s’avèrent être parfois bonnes, parfois mauvaises. Quoi qu’il en soit, vous devrez savoir prendre une décision : laisser passer cette opportunité ou la saisir. Cela sera parfois inconfortable mais vous n’avez pas le choix pour réussir, vous devez sortir de votre zone de confort !

Acheter ce livre sur Amazon (22 €)

Conclusion

Voilà, vous avez un aperçu du livre Père riche, Père pauvre, avec ma vision personnelle du livre. J’espère vous avoir donné envie de lire ce livre qui est un classique en matière de finance personnelle. Si je devais retenir une chose de ce livre c’est : ACHETER DES ACTIFS ENCORE ET ENCORE. Ils produiront des revenus passifs pour vous jusqu’à la fin de vos jours. En gros, faites travailler l’argent pour vous, je pense qu’en vieillissant, on apprécie d’avoir à moins travailler pour gagner de l’argent…

Avec ce livre, vous aurez la mentalité d’un investisseur, nul doute que cela vous mènera vers une vie plus prospère d’un point de vue financier !

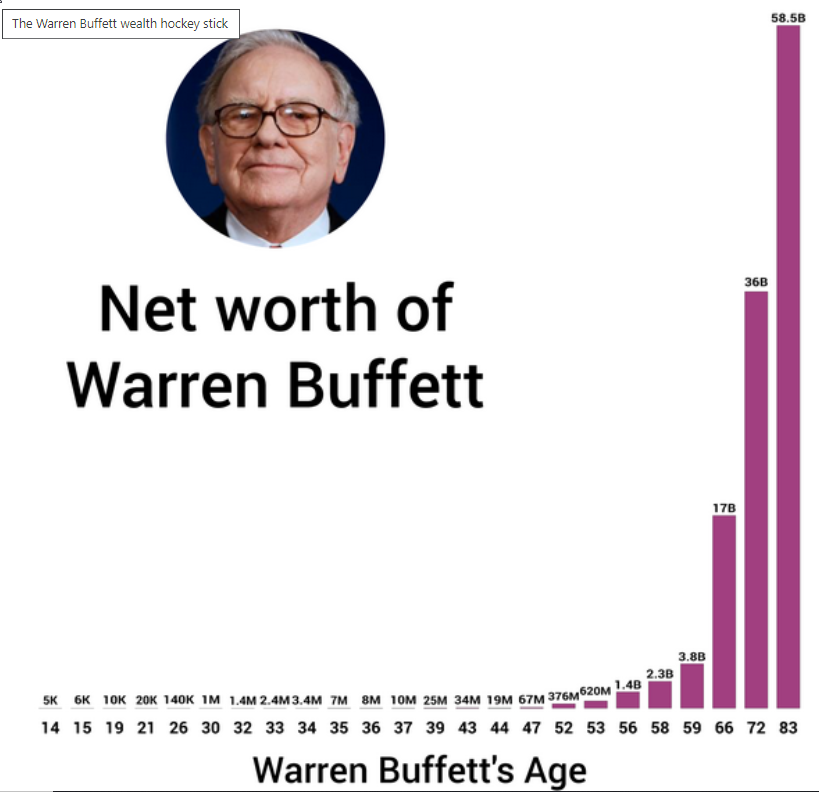

Les différentes étapes de la fortune de Warren BUFFETT

Warren BUFFETT est un des hommes les plus riches du Monde depuis de nombreuses années. Sa fortune semble progresser de jour en jour malgré les dons qu’il effectue régulièrement. Ce qu’il est intéressant de constater, c’est que plus de 99% de sa fortune a été réalisée après son 52ème anniversaire.

(source Marketwatch)

Un début précoce

En partant de zéro dès son plus jeune âge, il a réussi à franchir toutes les étapes qui l’ont mené vers la fortune grâce à une rigueur dont nous pouvons tous nous inspirer. Bien sûr, en plus de la rigueur, il faudra un peu de travail, mais rien d’insurmontable !

Warren BUFFETT doit sa fortune en partie grâce à sa grande précocité. En effet, après avoir gagné quelques dollars durant son enfance en vendant des chewing gum ou des bouteilles de coca cola à l’unité, il s’est vite lancé dans l’investissement. A 11 ans, il achète 3 actions de la société Cities Services Preferred à 38 $ pièce. Il les revendra peu de temps après à 40 $ pièce, empochant un maigre bénéfice de 6 $. Mais sa « carrière d’investisseur est lancé ».

Durant son adolescence, il livre des journaux et créé une entreprise consistant à placer des flippers chez différents coiffeurs pour ensuite se partager les bénéfices avec eux. Ces revenus lui permettront d’acheter, à seulement 15 ans, une ferme dans le Nebraska qu’il louera à un fermier lui créant ainsi une nouvelle source de revenus.

La légende raconte que durant sa jeunesse, il aurait déclaré : « je serai millionnaire avant l’âge de 30 ans, ou alors, je sauterai du plus haut immeuble d’Omaha ». Sa détermination a évidemment payé.

Maintenant, découvrons les étapes de la richesse de Warren BUFFETT tout au long de sa vie. Vous pourrez ainsi comparer où vous en êtes par rapport à lui au stade actuel de votre vie. Pour autant, ne vous découragez pas ! Au contraire, notez à quel point l’accumulation d’actifs finit par rendre très riche…

Warren BUFFETT : Une fortune en constante croissance

A 20 ans, la fortune de Warren BUFFETT n’est que de 20,000 $. A ce stade, BUFFETT est un jeune diplômé qui cherche du travail. Après avoir longuement insisté auprès de Benjamin Graham, son ancien professeur et mentor, BUFFETT se fait embaucher avec un salaire de 12,000 $ annuel, un très bon salaire pour l’époque.

Mais peu de temps après, Ben Graham prend sa retraite et ferme sa société. Warren BUFFETT se retrouve alors au chômage. Il rentre à Omaha et créé un petit partenariat d’investissement avec sa famille et ses amis.

A 26 ans, sa fortune a grimpé à 140,000 $.

Arrivée à la trentaine, le statut de millionnaire est proche… Grâce à ses bonnes décisions d’investissement, Warren BUFFETT voit sa fortune atteindre 450,000 $ à l’âge de 32 ans, puis 1,8 millions à l’âge de 34 ans. Ça y est, objectif atteint ! Warren BUFFETT est millionnaire alors qu’il est un tout jeune trentenaire. Et ceux qui l’ont suivi dans son partenariat d’investissement ne peuvent que s’en réjouir car ils s’enrichissent à la même vitesse !

En 1965, Warren BUFFETT réalise un acte important, il achète la majeure partie du capital de Berkshire Hathaway, une société textile de Nouvelle-Angleterre. La construction du conglomérat que nous connaissons tous aujourd’hui est en route. Il ferme son partenariat d’investissement et fait une pause car les cours de Bourse sont au plus haut à la fin des années 60. Warren BUFFETT se sent dépasser par toute cette frénésie et préfère sortir du jeu.

A la quarantaine, Warren BUFFETT se relance dans l’investissement. A 43 ans, sa fortune atteint 34 millions de dollars. En 1972, il rachète See’s Candies (un fabricant de chocolats) pour 25 millions de dollars, et cette société engrangera 2 milliards de dollars de bénéfices cumulés les 50 années suivantes. Il rachètera également une partie du capital du célèbre journal « The Washington Post » en 1973 alors que l’action est au tapis. La valeur de cet investissement sera multipliée par plus de 100 durant les 30 années suivantes.

A l’âge de 48 ans, Warren BUFFETT se retrouve à la tête d’une fortune de 100 millions de dollars.

A 52 ans, sa fortune grimpe déjà à 250 millions de dollars.

A la cinquantaine, c’est l’apogée pour BUFFETT : il devient milliardaire à l’âge de 55 ans.

En seulement 7 ans, la fortune de Warren BUFFETT a été multipliée par 10 !

Les années 80 sont très fructueuses pour l’Oracle d’Omaha car il terminera la décennie avec une fortune de 3,6 milliards de dollars, à l’âge de 59 ans.La décennie 80 est également celle d’un investissement marquant pour Berkshire Hathaway, une position importante prise dans le leader mondial des soft drinks : The Coca Cola Company.

Mais la décennie 90 sera encore une fois celle d’une ascension fulgurante de la fortune de Warren BUFFETT :

· En 1995 sa fortune atteint 10,7 milliards de dollars

· En 1999, elle grimpe à 36 milliards !

Mais la fin des années 90 marque le début d’une bulle : la bulle internet. La fortune de Warren BUFFETT prendra mal lorsque celle-ci éclatera en 2000.

De 2000 à 2009, ce sera les montagnes russes pour l’Oracle d’Omaha. En 2001, sa fortune retombe à 32 milliards puis remonte à 62 milliards en 2008, à la veille de la crise financière des subprimes.

En 2009, comme pour tout le Monde, la fortune de Warren BUFFETT est en chute libre, à 37 milliards de dollars, près de 50% de baisse !

Juste avant la crise, en 2006, Warren BUFFETT s’est engagé dans un acte d’une grande générosité : il a annoncé qu’il verserait 85 % de sa fortune à 5 fondations au fil du temps.

A 80 ans passé, Warren BUFFETT continue d’accumuler une fortune impressionnante et figure toujours de manière régulière dans le top 3 des hommes les plus riches du Monde.

A l’âge de 88 ans, sa fortune a atteint 86 milliards de dollars selon Forbes.

Cette fortune colossale semble tout à fait démesurée par rapport au salaire annuel de 100,000 $ que Warren BUFFETT se verse chaque année, un salaire de cadresupérieur…

L’évolution de la fortune de Warren BUFFETT met en lumière la puissance des intérêts composés… En ayant une vie simple, sans dépenser plus que nécessaire, Warren BUFFETT a pu réinvestir ses bénéfices régulièrement et a créé une des plus grosses fortunes du Monde. Bien sûr, il ne faut pas viser le même résultat de notre côté, mais en retirant quelques zéros, nous pouvons tout à fait imaginer devenir millionnaire avant l’âge de la retraite en s’y prenant suffisamment tôt et en gardant une certaine discipline.

Imaginez démarrer avec 2,000 euros au lieu de 20,000 à l’âge de 20 ans. Sans avoir les mêmes rendements que Warren BUFFETT (qui ont été en moyenne de 20% par an durant 50 ans), en continuant d’épargner et en réinvestissant vos dividendes, il se pourrait bien que vous atteignez une fortune de 1, 2 ou 3 millions au moment de partir en retraite !

Si cela vous parait dingue, il ne s’agit pourtant que d’une règle simple : les ruisseaux font grossir les rivières, qui font grossir les fleuves… Alors n’attendez plus, et commencez à créer votre « ruisseau » de richesse !

Si vous souhaitez découvrir plus en détail la vie de Warren BUFFETT, le livre « Warren BUFFETT, l’Homme le plus riche du Monde » dans lequel l’auteur retrace la vie de l’Oracle d’Omaha, vous intéressera sûrement :

Voyage à Omaha

Mon voyage à Omaha, la ville de Warren BUFFETT

En mai 2017, seulement quelques jours après l’Assemblée Générale de Berkshire Hathaway, la société de Warren BUFFETT, j’ai eu la chance de passer quelques jours à Omaha, la ville où vit mon mentor. Il s’agissait d’une étape dans un long voyage que j’ai réalisé aux Etats-Unis, un voyage magique ! Aujourd’hui, j’ai décidé de partager avec vous quelques photos pour vous plonger dans ce moment qui m’a fait rêver !

Le Centre-Ville d’Omaha

Le centre-ville d’Omaha est très agréable. Il est composé d’anciennes usines, manufactures ou entrepôts qui ont été transformés en petites boutiques ou restaurants. Les constructions en briques donnent beaucoup de charme à ce lieu.

La restauration à Omaha, pas forcément de la grande gastronomie

Omaha est une ville populaire du Midwest. On y trouve donc beaucoup de fast-food. J’ai par exemple testé le five guys. Malgré le fait que Barack Obama adore leurs burgers, j’ai personnellement trouvé qu’ils étaient quelconques…

Dans le centre-ville, j’ai pu manger dans de petites brasseries… Encore une fois, même si l’assiette était plutôt jolie à regarder, ce qu’il y avait dedans n’était pas toujours agréable au palais. Par exemple, dans cette assiette, ce que vous voyez en bas à gauche, ce sont des huîtres frites… Je n’ai pas tellement apprécié cette bizarrerie !

Voici 3 photos du restaurant Gorat’s, un des préférés de Warren BUFFETT. J’ai rêvé des années de ce lieu car dans le livre « Warren BUFFETT – L’Homme le plus riche du Monde », l’auteur écrivait ceci au sujet de l’Assemblée Générale de Berkshire Hathaway : « Le dimanche soir, vers sept heures, on se rend en famille chez Gorat’s, pour apercevoir Warren en train d’engloutir un T-bone steack bien saignant, accompagné d’une double portion de pommes de terre arrosées de sauce brune. » En lisant ce passage, je me voyais déjà dans ce restaurant en train de déguster un bon plat tout proche de Warren BUFFETT...

Pour ma part, j’ai pris du homard. Il y avait beaucoup d’accompagnement, beaucoup plus que ce que mon estomac pouvait accepter !

Malheureusement, je n’ai pas aperçu Warren BUFFETT ce jour-là. J’ai demandé à la serveuse quand il était venu pour la dernière fois, elle m’a répondu qu’il était venu « dimanche » et nous étions mardi, donc 2 jours avant, il mangeait dans le même lieu que moi !

Un petit cliché de la maison de Warren BUFFETT

Voici la maison de Warren BUFFETT. Il s’agit d’une jolie maison dans un quartier tranquille. Les fenêtres sont recouvertes de quelque chose que je n’ai pas pu identifier, pour que les curieux n’essaient pas de prendre des photos de Warren dans son intimité.

Le bureau de Warren BUFFETT

Voici l’immeuble Kiewit Plaza, dans lequel se situe le siège de Berkshire Hathaway. Si mes calculs sont bons, le bureau dans lequel se trouve Warren BUFFETT se trouve, tout à gauche, là où les stores sont fermés, au 12ème étage. Les stores étant fermés, j’en ai déduit que Warren BUFFETT était en train de s’adonner à son travail principal : lire.

Voilà, vous avez un petit aperçu du voyage que j’ai réalisé dans la ville de Warren BUFFETT. Pour moi, cela a été un moment très inspirant. Toutes mes lectures sur Warren BUFFETT sont devenus réalité. Avec ce séjour à Omaha, je me suis encore plus identifié à ce géant de l’investissement. Comme lui, je souhaite devenir riche tout en vivant une vie paisible, et ce voyage m’a confirmé que c’était possible. L'inspiration est essentielle dans la réussite de chacun!

Interview avec Nathan Millescamps

Investisseur Intelligent : Voici une interview réalisée avec Nathan Millescamps, auteur du blog https://investirpourreussir.fr/blog/ , j'espère que le profil de cet invrestisseur/entrepreneur vous plaira ! Bonne lecture.

1. Bonjour, peux-tu te présenter rapidement ?

Bonjour à tous, je m'appelle Nathan, j'ai 28 ans, et je suis originaire de la région Lilloise.

J'ai un environnement familial que je considère favorable, car mon père est gérant d'une PME et mes parents investissent également dans l'immobilier. Mais le plus important, fut l'éducation qu'ils m'ont donnée, être tolérant envers les autres, avoir le goût du travail, la valeur de l'argent et le sens de l'épargne.

J'ai obtenu un master "systèmes et réseaux informatiques" dans la région parisienne en 2015, et j'ai poursuivi ma carrière à Paris. Malgré un bon travail, j'ai vite pris conscience que je ne pourrais pas vivre et travailler pour une autre personne toute ma vie. J'ai donc commencé à me former à toutes formes d'investissement dès 2017.

J'ai enchaîné 2 investissements immobiliers dans ma région d'enfance.

En cette fin d'année, j'ai démissionné et emménagé sur l'île de la Réunion avec ma femme. C'est un changement radical, mais choisi. J'en profite pour me donner à 100% sur mon blog.

2. De quoi parles-tu dans ton blog ? Et quel est le but de ton blog ?

J'ai créé le blog InvestirPourRéussir.fr en 2018 . Dans lequel je parle principalement d'investissement immobilier. Mon objectif est de développer également des parties sur l'investissement en bourse, et l'entrepreneuriat sur internet (ce que je suis en train de vivre actuellement).

J'ai également créé une série d'articles sur les croyances et l'argent, par exemple : "L'argent ne fait pas le bonheur", "Les secrets de la réussite ne se partagent pas", "On ne prête qu'aux riches" etc…Pour aider à passer outre ces croyances limitantes. Afin de réussir à s'enrichir et surtout d'être un riche heureux.

Le premier objectif de mon blog et d' aider les gens à devenir indépendant financièrement.

Concrètement, l'indépendance financière est une situation dans laquelle tu n'es plus obligé d'aller travailler pour ton patron pour vivre. Selon ton train de vie, tu auras peut-être besoin de 2 000€, et d'autres de 5 000€. La richesse est relative à chaque personne.

Le but final est de pouvoir bénéficier de son temps comme on le souhaite. Personnellement, ça serait pour passer plus de temps avec ma famille et voyager dans le monde.

Le second objectif est d'apporter une culture financière à mes lecteurs. Car, malheureusement cela n'est pas enseigné à l'école. Par exemple, Comment gérer son argent ? Qu'est-ce qu'une assurance vie ? Comment gérer l'avant succession? Qu'est-ce qu'une assurance et une garantie dans un prêt ? Qu'est-qu'un PEA ? Quels sont les régimes d'impositions ? Etc…

3. As-tu déjà commencé à investir ? Si oui, dans quoi ? Sinon, dans quel type d’investissement souhaites-tu te lancer ?

Bien sûr, sinon je m'ennuierai :-) , j'ai investi dans 2 biens immobiliers dans le nord de la France d'environ 100 k€. Et tout ça, en empruntant la totalité à la banque (frais d'achat, notaire et travaux). Ce qui me permet de gagner chaque mois environ 500€ net (après les prêts, charges et impôts)

Grâce au financement de la banque, j'espère multiplier mes investissements immobiliers.

J'investis également en bourse via : un PEA et un Compte titre.

Dans lesquels, j'achète des trackers ( ETF) de manière régulière.

J'achète également des actions de SIIC (société d'investissement immobilière côté) en bourse. Qui sont pour résumer les grands frères des SCPI (l'immobilier papier).

J'ai également ouvert 3 assurances-vie, contenant elles aussi des trackers.

Ma stratégie en bourse est sur 8 ans minimum, c'est donc du long terme.

J'ai également investi dans les crypto monnaies, dans les cryptomonnaies les plus connus, mais aussi les masternodes, le cloudmining et des ICO. Mais sans grande réussite pour le moment…

Pour mes futurs investissements, j'aimerais investir dans les SCPI en empruntant la totalité à la banque, et pourquoi pas essayer le crownlending (prêt à des entreprises) et le crowdfunding immobilier.

4. Comment est-ce que tu te formes à l’investissement ?

C'est une très bonne question, car la formation est souvent une étape oubliée par les débutants, qui veulent des résultats rapides et sans effort, ce qui malheureusement n'existe pas.

Personnellement, j'ai lu énormément de livres sur l'investissement immobilier et la bourse (trackers et SIIC), je regarde également les forums, les blogs des investisseurs et les youtubeurs français.

Je participe également à des conférences et à un club d'investisseur immobilier. C'est d'ailleurs un excellent moyen pour un débutant d'échanger avec des investisseurs aguerris.

J'ai également acheté plusieurs formations vidéo à plus de 1 000€ pour investir dans l'immobilier et créer mon blog.

Mais je ne regrette pas mon achat, car sans ces formations, je ne me serais peut-être jamais lancé.

Dans tous les cas, je me suis réellement passionné pour l'investissement, et c'est un vrai plaisir d'apprendre et d'approfondir mes connaissances.

5. Quelle est ton expertise ? Comment peux-tu aider les visiteurs de ton site/blog à obtenir des résultats ?

Je vais parler principalement de l'investissement immobilier.

Comme j'ai pu le dire dans la question précédente, j'ai acquis toutes mes compétences au fur et à mesure de ma vie d'investisseur. Mais la théorie n'est rien sans la pratique, je partage donc mes actions/étapes/astuces pratiques, que j'ai moi-même utilisées lors de mes 2 investissements.

J' aide également les gens à définir leurs stratégies, calculer une rentabilité, acheter en-dessous du prix du marché, emprunter un maximum à la banque, le mode de location, et gagner de l'argent dans l'immobilier tout de suite. C’est-à-dire avoir des revenus supérieurs aux dépenses, dans l'immobilier, c'est ce qu'on appelle un cash-flow positif.

Pour les aider à faire tout ça, j'ai créé un blog et une newsletter entièrement gratuite. Pour ceux qui veulent aller plus loin, je propose des formations payantes.

6. Quels sont tes objectifs personnels à long terme?

Mon objectif est d'être indépendant financièrement dans 7 ans, soit à 35 ans. Personnellement, je pense que 2 500€/mois de revenus passifs me seraient suffisants.

Je compte y parvenir en combinant les 3 piliers de l'enrichissement : l'immobilier, la bourse et l'entrepreneuriat.

L'investissement est une vraie passion, et je continuerais sûrement mes investissements, mais je n'oublierai jamais que le "temps" est le plus précieux des actifs…..

Je souhaite vous remercier pour cette interview, j'espère que vous et vos lecteurs ont apprécié cet échange.

En tout cas, ce fut un vrai plaisir de partager mon parcours et les actions qui me permettent de prendre ma vie en main.

Pour finir, je vous conseille à tous d'agir pour votre futur.

Investisseur Intelligent : Merci Nathan pour cet interview, en espérant avoir de tes nouvelles bientôt. Bonne soirée et bonne chance dans tes investissements.

Débuter en bourse : les étapes à suivre

Cette article a été rédigé par "Le petit actionnaire" : https://petit-actionnaire.fr/

Vous souhaitez débuter en bourse, mais vous ne savez pas comment vous y prendre. Les quelques recherches que vous avez effectuées sur le web ne vous ont pas été d'un grand secours. Pire même... elles n'ont fait que vous embrouiller un peu plus l'esprit. Mais ne paniquez pas. Le Petit Actionnaire vous explique comment parvenir à vos fins et, enfin, acquérir vos premières actions.

Ouvrir un PEA et un CTO

Tout d'abord, définissons ce que sont ces acronymes

. le Plan Épargne Actions (PEA) est une enveloppe fiscale dans laquelle il est possible de loger des actions de sociétés françaises et européennes (hors sociétés foncières). Un individu ne peut posséder qu'un seul PEA. Pour cela, il doit répondre à certaines obligations (https://www.service-public.fr/particuliers/vosdroits/F2385). Le PEA pemet de bénéficier d'avantages fiscaux.

. le Compte Titres Ordinaire (CTO) est le cousin du PEA. Il permet d'y loger des titres du monde entier (y compris France et Europe). Il n'offre aucun avantage fiscal. Chaque investisseur peut en détenir un nombre illimité. Il est également possible d'en ouvrir à des enfants mineurs.

Où et comment ouvrir ces comptes ?

L'ensemble des établissements bancaires "classiques" (les agences physiques) propose l'ouverture (gratuite) de ces deux types de comptes. Néanmoins, de façon générale, les frais de courtage et autres services proposés sont souvent facturés au prix fort. Il est donc préférable, pour obtenir des tarifs bien moins onéreux, de les ouvrir Via un (ou plusieurs) courtiers en ligne. Les principaux sont Bourse Direct, Boursorama et Binck.

L'ouverture de ces comptes qui, je le répète est totalement gratuite quel que soit l'établissement, se fait généralement en ligne. Tout du moins pour les courtiers en ligne. Il suffit de remplir ses informations personnelles, de répondre à des questions sur ses propres connaissances des marchés financiers et de fournir les documents demandés justificatif de domicile, pièce d'identité, ...). À noter que même des néophytes de l'investissement peuvent ouvrir ces comptes.

Faut-il en privilégier un par rapport à l'autre ?

Oui. Le PEA est a privilegier. Tout simplement parce que plus son ancienneté sera grande, plus il offrira d'avantages fiscaux. Néanmoins, il faut garder en tête que celui-ci a aussi quelques inconvénients. A commencer par l'obligation de clôture du compte pour tout retrait effectué avant son cinquième anniversaire.

Je conseille donc, pour tout investisseur ayant une petite capacité d'Investissement, de commencer par faire ses achats sur le CTO. La fiscalité sera bien moins favorable, mais cela permettra de disposer d'une certaine somme qui pourra être retirée en cas d'urgence financière, sans pour autant entraîner la clôture du PEA. À titre personnel j'ai investi un peu plus d'une année de mes revenus professionnels (environ 20k€) sur le CTO avant de débuter les investissements en PEA. Bien sûr, même ce dernier n'était pas alimenté, il était ouvert depuis plusieurs mois... afin de lui faire prendre de l'âge.

Définissez votre stratégie d'investissement

Avant même d'acheter la moindre action, vous devrez définir votre stratégie d'investissement

-

Favoriserez-vous (comme moi) les actions à dividendes pérennes ?

-

Peut-être préfèrerez-vous une approche plus axée sur les sociétés à fort potentiel de croissance, tel que votre hôte, l'Investisseur Intelligent ?

-

D'autres investisseurs auront une plus grande facilité à acheter des ETF (produits regroupant un grand nombre d'actions en leur sein).

-

...

Le fait est qu'il s'agira certainement de l'étape la plus compliquée pour un jeune investisseur novice. D'autant plus qu'il n'y a pas de "bonne" ou de "mauvaise" stratégie. La meilleure étant celle qui vous conviendra le mieux. Bien heureusement, le choix d'une stratégie n'a rien de définitif. Il est tout à fait possible d'en changer en cours de route.

Les premiers achats

Votre stratégie en place, vous serez armés afin de procéder à vos premiers achats. Soyez heureux... le "statut" d'actionnaire est à votre portée. Ne vous précipitez pas trop pour autant. Certaines règles d'investissement sont à connaître et à respecter impérativement afin de ne pas vous mettre en difficultés :

-

N'investissez que de l'argent dont vous n'aurez pas besoin à court ou moyen terme (idéalement 7 à 8 ans minimum) et que vous pouvez vous permettre de perdre sans que cela ne vous mette en difficulté financière.

-

Avant tout investissement, assurez-vous d'avoir une épargne de sécurité représentant au minimum 3 à 6 mois de vos revenus. En cas de coup dur, vous pourrez piocher dedans plutôt que de devoir vendre (possiblement au pire des moments) vos actions.

-

Ayez conscience que les marchés boursiers sont faits de hauts et bas. Ne tombez pas dans l'euphorie lorsque votre portefeuille affiche une plus-value. De façon identique, ne paniquez pas outre mesure lorsque celui-ci est en moins-value.

Un fois ces règles assimilées et votre stratégie définies, vous êtes prêts à passer à l'action !

Quelle somme investir ?

Ne vous précipitez pas. Les marchés boursiers sont faits de hauts et de bas. L'idéal de tout investisseur est d'acheter lorsque les cours sont le plus bas possible. Cela permet d'envisager une grosse remontée et donc de belles plus-values. Dans un tel cas, investir la totalité de ses fonds en une seule peut-être particulièrement tentant (et lucratif).

Néanmoins, il y a très peu de chances, d'une part, que vous entriez pile poil au moment où les cours seront les plus bas. D'autre part, à supposer que vous arriviez tout de même sur un "plus bas", il est fort probable que la crainte d'acheter sur une correction ou un krach vous bloque totalement.

Dans une situation inverse (marchés hauts), là encore vous pourriez être tentés de tout investir en une seule fois. Et ce dans le but de profiter de la hausse du moment. Attention ! Le risque est, dans ce cas, que vous arriviez sur un "point haut". Vous pourriez alors subir de plein fouet une baisse importante du marché.

Aussi, je conseille d'être prudent dans vos investissements, et d'étaler ceux-ci dans le temps. Si vous disposez, de 10k€ à investir, envisagez d'entrer sur les marchés, par exemple, par tranches de 1k€ par mois. De cette façon, votre investissement sera lissé sur une période assez large. Le risque d'entrer en bourse sur un "point haut" s'en trouvera alors fortement dilué.

Récapitulons

-

Ouvrez votre PEA (et/ou CTO) dans un établissement en ligne

-

Définissez votre stratégie d'investissement

-

Prenez conscience des risques liés à l'investissement boursier et des principales règles de sécurité a adopter

-

Débutez vos investissements sur les marchés financiers

Investir en Bourse : Ces sociétés qui rapportent plus de 10% chaque année depuis 10 ans

Le Journal Investir a récemment publié un article listant les sociétés du SBF 120 qui ont rapporté plus de 10% à leurs actionnaires chaque année depuis 10 ans. De belles performances pour les actionnaires qui ont su leur rester fidèles !

Voici les entreprises qui ont gagné respectivement + de 10, 12, 15 et 20% à leurs actionnaires sur les 3, 5 et 10 dernières années.

A noter qu'une d'elle figure dans le portefeuille Investisseur Intelligent : Rubis, et une autre n'a pas pu être dans la liste car elle n'est cotée que depuis 2015, cependant sur 3 ans, elle gagne 20,5% par an en moyenne, il s'agit d'Euronext.

Cet article très intéressant démontre bien que pour l'investisseur patient, les retours sur investissement peuvent être très importants si il sélectionne avec soin les entreprises dans lesquelles il investit.

| 10 ans | 5 ans | 3 ans | |

| Safran | 31,6% | 23,1% | 29,6% |

| Kering | 27,9% | 31,1% | 57,7% |

| Airbus | 27,6% | 21,9% | 30,5% |

| Dassault Systèmes | 25,3% | 25,5% | 25,9% |

| Téléperformance | 23,7% | 33,1% | 30,5% |

| LVMH | 22,6% | 23,6% | 33,4% |

| Hermès International | 21,5% | 20,5% | 25% |

| Trigano | 30% | 34% | 17,6% |

| Alten | 24,1% | 23,5% | 19,5% |

| Seb | 21,9% | 19,8% | 17,5% |

| Rémy Cointreau | 19,1% | 15,1% | 19,6% |

| Ubisoft Entertainment | 19% | 42,4% | 46,4% |

| L'Oréal | 17,4% | 15,2% | 15,5% |

| STMicroelectronics | 15,9% | 20,3% | 48,8% |

| Biomérieux | 15,2% | 22,5% | 24,5% |

| Rubis | 20,5% | 17,9% | 12,6% |

| Aéroports de Paris | 15,1% | 13% | 14,5% |

| Ipsen | 14,9% | 26,6% | 23,6% |

| Pernod Ricard | 14,9% | 14,3% | 18,7% |

| Orpea | 14,5% | 15,6% | 14% |

| Vinci | 14% | 13,1% | 13,5% |

| Capgemini | 16,7% | 17,5% | 10,3% |

| Thales | 15% | 19,7% | 11,4% |

| Getlink | 14,9% | 10,5% | 10,8% |

| Scor | 14,3% | 12% | 11,3% |

| Covivio | 13,5% | 11,7% | 11,7% |

| Eiffage | 10,3% | 12,7% | 11,2% |

En Orange : Les actions qui ont gagné plus de 20% sur toutes les périodes.

En bleu : Les actions qui ont gagné plus de 15% sur toutes les périodes.

En vert : Les actions qui ont gagné plus de 12% sur toutes les périodes.

En rouge : Les actions qui ont gagné plus de 10% sur toutes les périodes.

Interview avec le Petit Actionnaire

Voici l'interview de Clément, l'auteur du site "le Petit Actionnaire". Comme beaucoup d'entre nous, c'est un investisseur particulier, qui a choisi une stratégie basée sur les actions à dividendes "sûrs". Si vous ne le connaissez pas encore, vous allez le découvrir grâce aux questions que je lui ai posées. C'est parti !

-

Bonjour Clément, pouvez-vous vous présenter en quelques mots ?

Bonjour Axel. Je me prénomme Clément, alias "le Petit Actionnaire". Je suis un jeune père de famille de trente et un ans, et j'ai comme passions l'astronomie et la bourse. Passions que j'ai développé de façon auto-didacte. Si j'aime apprendre de nouvelles choses, je déteste suivre des enseignements pré-établis. Il faut que j'ai le contrôle : "où", "quoi" et "comment".

-

Votre site se nomme "le Petit Actionnaire". Pourquoi avoir choisi ce nom ?

Tout simplement parce que je suis un petit actionnaire ! C'est aussi simple que cela.

Je m'intéresse à la bourse depuis mon plus jeune âge. À la fin des années 90, alors que tous les enfants de 10 / 12 ans étaient plus préoccupés par la musique et le foot, j'écoutais la radio France Info en boucle. J'attendais avec un certain intérêt le point bourse, qui avait lieu toute les demi-heures.

Adolescent (en plus de mon grand intérêt pour la station radio évoquée ci-dessus), je m'achetais de temps à autres des journaux financiers. Je feuilletais déjà les cours des principales actions françaises. Nous étions au début des années 2000, et mes parents n'avaient pas encore souscris à un abonnement internet.

Vers le 15 / 16 ans, mes parents sont même allés jusqu'à prendre rendez-vous avec leur conseillère bancaire afin de se renseigner sur la façon d'acheter des actions. Manque de chance (pour moi), cela n'a pas été plus loin que ce rendez-vous en agence.

Il était donc tout naturel pour moi, lors du lancement de mon site, de prendre ce pseudonyme du Petit Actionnaire. En plus ça tombait bien, l'adresse internet petit-actionnaire.fr n'était pas encore enregistrée et n'attendait que moi :)

-

Pour investir en bourse, vous devez forcément avoir une excellente situation financière ? Ce n'est pas donné à tout le monde de pouvoir faire cela !

En effet, j'ai une bonne situation financière. Elle me permet d'épargner chaque mois, et même d'investir. Je peux même vous dire que ma situation financière est bien meilleure que nombre de français.

Pourtant, et cela va certainement vous étonner, les revenus de mon ménage nous placent, Madame et moi, en plein dans la classe populaire... Tous deux fonctionnaires de catégorie C (en bas de l'échelle pour ma compagne, et à peine plus haut pour mois) nous ne gagnons à nous deux que 2,5k€ nets par mois. Soit l'équivalent d'un SMIC chacun.

Malgré tout, une bonne gestion financière (ne pas dépenser plus que nécessaire pour vivre correctement, ne pas gaspiller notre argent, ...) permet de très bien s'en sortir et d'investir chaque mois quelques centaines d'euros supplémentaires.

-

Partant de là, pourquoi avez-vous choisi d'investir selon une stratégie dividendes ?

D'une part, je suis totalement incapable de lire un rapport financier et donc d'effectuer la moindre analyse poussée quant à la situation financière d'une société. Peut-être (probablement) que si je m'en donnais les moyens, j'y parviendrais. Mais cela ne m'intéresse pas. À moins d'investir "au pif", cela réduit considérablement les stratégies à ma portée.

D'autre part, je trouve intéressant le concept de dividende. Il s'agit de transformer une partie de la valeur d'une société en cash, et de distribuer celui-ci aux actionnaires. Il n'y a aucun enrichissement, puisque lorsqu'un dividende est versé (je simplifie les choses) le cours de la société diminue d'autant. Ce que l'actionnaire touche en cash, il le perds sur la valeur de ses titres.

Néanmoins, il est relativement aisé de "débusquer" les sociétés intéressantes du point de vue de leur dividende. Et celles-ci ne sont pas nécessairement (bien au contraire) celles proposant les plus gros rendements. J'ai d'ailleurs publié une analyses des "meilleurs dividedes" du CAC 40 (https://petit-actionnaire.fr/strategie-dinvestissement/meilleurs-dividendes-cac-40-2019/) et du SBF 120 (https://petit-actionnaire.fr/strategie-dinvestissement/meilleurs-dividendes-sbf-120-2019/).

Partant de là, après quelques tâtonnements à mes début en bourse, j'ai opté pour une stratégie d'investissement à base de perception de dividendes.

-

Quels sont vos objectifs ?

Ils sont multiples. Tout d'abord, comme évoqué précédemment, la bourse est quelque chose qui m'intéresse depuis plus de vingt ans, alors que j'étais à peine âgé d'une dizaine d'années. Il est donc primordiale, de mon point de vue, de prendre du plaisir à investir sur les marchés financiers.

Ensuite, il est vital d'être terre à terre. Le plaisir c'est bien et c'est important. Mais il s'agit tout de même d'investir de l'argent que je gagne en vendant ma force de travail. Il faut alors obligatoirement que cela me rapporte quelque chose de concret.

Étant bien conscient que la chose la plus importante au monde est le temps, j'ai bien l'intention d'utiliser mes dividendes perçus afin de m'en "acheter". Dit autrement, le temps passé est perdu. Personne ne peut revenir dessus. Le temps futur, lui, est compté. Le seul temps qui puisse être un minimum "maîtrisé", c'est le temps présent. Aussi, plutôt que de passer une grande partie de mon temps "au travail" j'aimerai bien pouvoir le gérer comme bon me semble.

Devenir rentier serait l'idéal. Mais d'un point de vue financier, ce n'est guère envisageable pour moi. Je vise donc la possibilité de réduire, au fil des ans, mon temps de travail. Cela me permettra notamment de passer plus de temps avec ma famille.

Je devrais, d'ailleurs, être en mesure de commencer à travailler (un peu moins) d'ici quelques mois. Pour commencer ce sera de "seulement" 10%. Mais ce sera déjà un bon début.

-

Selon vous, est-ce à la portée d'investisseurs débutants ?

Tout à fait... À la condition expresse de se former au préalable. Car même si une stratégie dividendes peut sembler "facile" à mettre en place, il est absolument nécessaire de savoir et de comprendre ce dans quoi on s'engage.

Il faut comprendre ce que sont les dividendes, appréhender leurs mécanismes (détachement, versement, ajustement du cours, fiscalité). En soit tout ceci est relativement simple. À condition de se donner un peu de temps pour l'assimiler.

Outre l'aspect financier, l'aspect psychologique ne doit pas être négligé non plus. Chaque investisseur (qu'il soit débutant ou confirmé) n'est pas forcément près à perdre 50% de la valeur de son capital en cas de krach boursier. Pourtant les krachs font partie de la bourse et des marchés financiers.

-

La bourse est monde sans pitié. Elle est faite de hauts de bas. J'imagine qu'il est plutôt facile de gérer les "hauts". Mais qu'en est-il des "bas" (les krachs boursiers) ?

Je ne m'en cacherais pas. Je n'ai encore jamais vécu (en tant qu'investisseur) de krach boursier. La plus grosse correction que j'ai connu jusqu'à présent est celle de fin 2018. Soit une baisse des marchés de l'ordre de 15 / 20%.

Moiui adore acheter sur des baisses des marchés, j'étais vraiment heureux de pouvoir acquérir de belles sociétés à des prix allant en diminuant. Peu importe le fait que mon portefeuille affichait une moins-value latente. Ce qui comptait était simplement d'acheter à moindres coûts.

Car dans une stratégie dividendes, il convient de faire abstraction des variations court terme des cours boursiers. Ce qui compte ce n'est pas tellement que le portefeuille ai perdu ou gagné 5%, mais plutôt que les dividendes continuent d'augmenter au fil des ans.

-

En parlant de krach, que pensez-vous de la situation actuelle des marchés ?

Comme je l'indique dans mes rapports d'opérations (https://petit-actionnaire.fr/category/strategie/), je n'ai pas la moindre idée de ce que sera l'évolution des cours à court et moyen terme. Partant de ce constat, je fais le choix d'investir régulièrement. Ce sans me focaliser sur les cours en eux-même.

Il ne fait, cependant, qu'un doute qu'un krach boursier aura lieu dans un avenir plus ou moins proche. Seulement je ne sais pas quand. Les guerres commerciales que mènent Donald Trump et ses acolytes sont clairement un point noir. Tout comme le sont le risque de brexit "dur", mais aussi les craintes quant à l'économie italienne.

Ayant une stratégie d'investissement (très) long terme, ces turpitudes ne sont pas de nature à m'inquiéter outre mesure. Si les cours devaient une nouvelle fois baisser sensiblement... je ferai baisser les PRU. Je dirais donc : Même pas peur

-

Quels rentabilité attendez-vous de votre portefeuille d'actions à long terme ?

J'investis selon une stratégie dividendes. Mon objectif premier est d'obtenir un rendement pérenne, année après année. Dans ce type de stratége, il est important de ne pas se focaliser sur les variations court / moyen terme des titres possédés dan le portefeuille.

Bien sûr, on ne choisi pas une action à dividendes comme on choisi je paire de chaussettes au supermarché. Le niveau de rendement ne fait donc pas tout. Il faut s'assurer que la situation financière / économique de l'entreprise est bonne. On peut aussi s'intéresser à son historique de versement (et de croissance) du dividende. Ce fut d'ailleurs l'objet de mes analyses des meilleurs dividendes français, évoquée un peu plus tôt dans cet entretien.

Partant de là, si le choix des sociétés est bien fait, il est possible de voir le niveau du dividende croître au fil des ans, et, cerise sur et gâteau, voir le cours de celles-ci augmenter. C'est ce que j'essaye de viser via mes achats récents.

Au niveau des dividendes, je pense que viser un rendement global de 4 à 5% brut est un objectif correct. Celui-ci permet d'avoir un portefeuille équilibré, avec des valeurs aux rendements "faibles" (LVMH, L'Oreal, ...) présentant de belles perspectives de croissance, et des valeurs aux rendelent plus élevés (Bouygues, Sanofi, ...) qui, à priori, ont un potentiel de croissance moins important.

J'estime donc qu'obtenir une croissance globale du portefeuille de l'ordre de 4 à 5% (hors dividendes) serait une bonne chose. Couplé aux dividendes, je pense qu'il n'est pas intéressant de viser une croissance globale de 8 à 10%.

-

Souffrez-vous de la mauvaise image qu'ont les actionnaires ?

Non, je n'en souffre pas particulièrement. Néanmoins, je regrette ces préjugés. Les actionnaires sont souvent perçus comme les "méchants", ceux qui veulent gagner de l'argent avant toutes choses, etc... C'est dommageable. Car il ne faut pas oublier que sans leurs actionnaires, des dizaines de milliers de sociétés à travers le monde (parmis lesquelles les plus grandes et plus connues) ne pourraient pas fonctionner. Les actionnaires apportent de l'argent aux sociétés lorsque celles-ci se developpent, et s'introduisent en bourse. Une fois l'introduction effectuée, les actionnaires s'échangent les actions en "seconde main", et participent ainsi à soutenir la vie de la société. Car une action qui vaut zéro, c'est une société en faillite. C'est je société dont le business modèle ne vaut plus rien.

De plus, être actionnaire est à la portée de tous. Même le petit épargnant qui économise 100€ par mois est susceptible de pouvoir acheter des actions. L'ouverture d'un PEA ou d'un CTO ne prend que quelques minutes et ne coûte rien du tout. Aujourd'hui il est même possible de passer de petits ordres de bourse pour seulement quelques dizaines de centimes ! Tout est réellement en place (techniquement parlant) pour que le plus grand nombre de personnes ait accès à l'actionnariat. Il ne manque, malheureusement, que le plus important... un changement de mentalité.

Ceci fait qu'en France il n'est pas aisé de parler bourse, dividendes, actions et autres plus-values. C'est pour cela que je fréquente le Forum des Investisseurs Heureux (https://devenir-rentier.fr), sur lequel il n'est pas tabou de parer argent et croissance du patrimoine. Si j'en avais la possibilité j'aimerais pouvoir parle de ces choses avec mon entourage. Mais, au jour d'aujourd'hui, c'est totsimplement impossible.

-

Vous oubliez un ouvrage intitulé le Guide de l'Éducation financière. Quelle est sa finalité ? Comment avez-vous eu l'idée de mener à terme un tel projet ?

Cet ouvrage, à parraître dans les jours qui viennent (https://petit-actionnaire.fr/le-guide-de-leducation-financiere/), a pour but de partager ma vision de l'Éducation financière. J'estime que c'est un apprentissage qui devrait être obligatoire dès l'adolescence. L'argent est clairement ce prédomine dans le monde d'aujourd'hui. Il me semblerait normal d'inculquer quelques notions de base aux "jeunes"... afin qu'ils ne commettent pas certaines erreur.

Lesocis est que cet apprentissage est a la charge des parents. Alors dans l'absolu, ce n'est pas un mal. L'école n'est pas là pour se substituer à ces derniers. Pourtant, le gros soucis dans tout cela, c'est que les parents eux-mêmes n'y connaissent rien du tout. Combien se contentes d'ouvrir un simple Livret A à leurs enfants, alors même qu'un CTO ou un Assurance Vie serait très largement préférable ? Combien inculquent réellement la valeur de l'argent à leur progéniture ? La grande majorité des parents ont d'énormes lacunes à ce niveau là. Ils sont tout simplement dans l'incapacité d'eduquer, d'un point de vue financier, leurs enfants.